想知道你買的配息債券基金是否有獲利,就一定要了解債券殖利率的算法及其與配息的關係,還可進一步反推得出合理的市場價格,讓投資更穩健。

上期提到,在某投資說明會中有人問到,配息債券基金的配息率,是不是就是「殖利率」?是不是基金所投資的債券的殖利率?有關基金配息率的種種,上次已經說明過,這次繼續討論債券的殖利率,及其與配息的關係。

用通俗的話說,殖利率就是實際的報酬率。投資債券可以有什麼獲利,取得什麼樣的殖利率呢?最常見的投資方式是買進債券領取配息,到期取回債券票面所載的本金(又稱面額),或買進債券又賣出,賺取買賣差價。

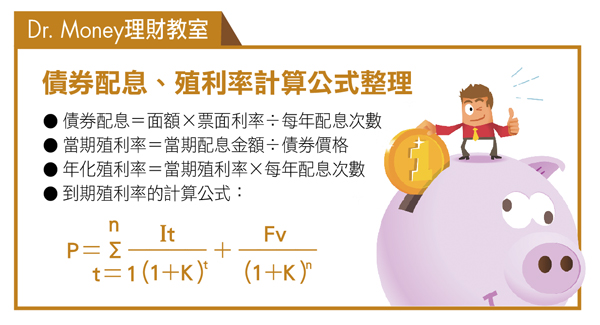

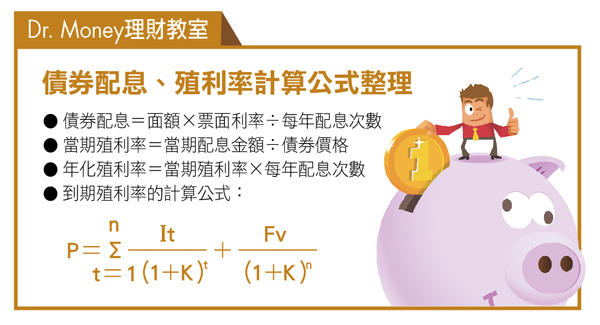

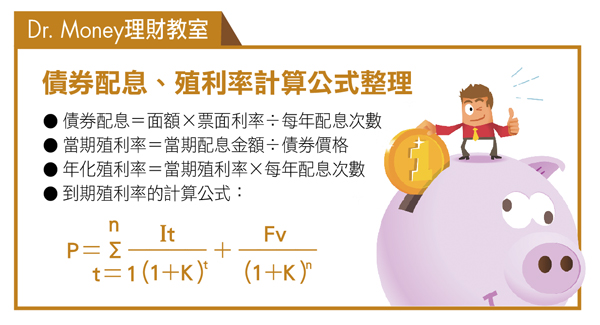

舉例來說,某企業發行7年期、面額10萬元的債券一批,並訂名配息年利率為5%,每半年配息1次,按面額發售。那麼某甲買進這樣的債券後,每半年可領到2,500元的利息(=10萬元×5%÷2)。所以每期的投資報酬率為2.5%(=2,500元÷10萬元),這是當期殖利率,再反推回去換算為年化殖利率,就是2.5%×2=5%,等於訂明的利率,專業上稱為「票載利率」或「票面利率」。

也就是說,當某甲買進債券時是以「面額」買進,並且一直持有到期滿,那麼每半年1期所領的利息就是票載利率的一半,這是當期殖利率,年化殖利率則是票載利率。但是,如果上述企業在發行這批債券時,未來市場利率有上漲趨勢,發售時就有可能會按面額10萬元打折出售,假定是以9萬元出售,這種情形叫做折價發售。

這一來殖利率就不一樣了。票載利率仍為5%,每期領到2,500元,當期殖利率=2,500元÷9萬元=2.78%,年化殖利率=2.78%×2=5.56%,這就不等於票載利率了,而是比較高。

相反的,如果債券發售時未來市場利率有下跌的趨勢,就有可能以高於面額10萬元的價格出售,假定是以11萬元出售,這種情形叫做溢價發售。

這時殖利率又是另一種狀況,票載利率仍為5%,每半年領到2,500元,當期殖利率=2,500元÷11萬元=2.27%,年化殖利率=2.27%×2=4.54%,這也不等於票載利率,而是比較低。

@全文未完,閱讀完整內容請加入官網會員

《Money錢》成立LINE@官方帳號囉!

趕快按下加入好友吧!

投資債券除了在初次發行時買進,然後持有至期滿,其實是隨時可以在債券市場買已發行的舊債券,買進後也可以在未到期前脫手賣出,買賣之間有可能賺到差價獲利,也可能賠了差價損失。也就是說,債券在發行之後,價格會因市場的變化而變動。一個鐵律是,市場利率若上升,債券價格會下跌;反之,市場利率若下跌,債券價格會上漲。

實際的情況是,債券市場充滿了許許多多不同面額、不同票載利率、不同存續期、不同價格的債券;而且,市場利率隨時在變動,使得債券價格隨之起伏。在這種變動的市場中投資債券,又要如何計算殖利率呢?這時可以「到期殖利率」計算。

假設某甲買了一張面額10萬元、票載利率5%、7年期的債券,每半年付息1次,還有2年到期,到期1次還本(即領回面額10萬元),殖利率怎麼算呢?

這要先確認某甲的買價是多少,前面提到市場利率會造成價格變動,所以計算時是利用一個顧及價格、利息、最終領回面額等現金流要項的公式計算:

其中,P=價格,n是未到期的期數,It=每期利息收入,K=到期殖利率,Fv=到期面額,這個公式是一種連加的計算。以本例來說,期數尚有4期,每期利息是2,500元,最後1期是領回利息2,500元加10萬元本金,那麼套入公式為:

要算出K值,也就是到期殖利率,就要把某甲的買價代入公式,假定買價是98,141元,那麼算出K=3%,年化殖利率=3%×2=6%。

可不要被上述公式嚇到了,現在都已經利用電腦程式計算,上面的舉例只是要讓大家知道,票載利率、市場利率(差不多就是殖利率)以及市場價格的關聯。當市場利率來到6%時,還有2年到期,票面利率5%,半年配息1次的債券,市場價格就是98,141元,必須低於面額10萬元,才有人願意承接。舉例中把某甲買價設定為98,141元,也是用殖利率定為6%反推計算出來的。

這種計算的妙處是可以利用市場成交價算出到期殖利率,也可以用願意鎖定的到期殖利率算出成交價。債券市場也因此形成一種慣例,報價是以到期殖利率為主,所以到期殖利率有時又被稱為「成交利率」。

回到前面的問題,債券型基金所投資的債券殖利率高,是不是配息也較多?答案是不一定,基金投資債券可有兩種收益,一是定期的利息收入,一是買賣價差獲利。前者是固定的,後者可能是賺,也可能是賠。

我們只能說,如果基金當初買進某債券時,殖利率處於高檔,那麼在市場利率走低時出脫,可有差價獲利入袋,能增加配息「準備金」。但是對於基金配息,基金公司通常是採取「維持穩定」的策略,買賣債券多賺的錢一般會保留在基金資產中,反應在淨值。

還有,殖利率高低與債券的信用等級也有關係,以債信評等機構標準普爾為例,把債信分為AAA、AA、 A、BBB、BB、B、CCC……等12級,3A為最高等級,債信最好,BB級以下風險較高,所以殖利率也必須較高,才有人願意買。因此買債券基金,也要弄清楚是投資什麼等級債券的基金,才不會貪高利反而虧錢。

殖利率,Dr. Money,債券

殖利率,Dr. Money,債券

想知道你買的配息債券基金是否有獲利,就一定要了解債券殖利率的算法及其與配息的關係,還可進一步反推得出合理的市場價格,讓投資更穩健。

上期提到,在某投資說明會中有人問到,配息債券基金的配息率,是不是就是「殖利率」?是不是基金所投資的債券的殖利率?有關基金配息率的種種,上次已經說明過,這次繼續討論債券的殖利率,及其與配息的關係。

用通俗的話說,殖利率就是實際的報酬率。投資債券可以有什麼獲利,取得什麼樣的殖利率呢?最常見的投資方式是買進債券領取配息,到期取回債券票面所載的本金(又稱面額),或買進債券又賣出,賺取買賣差價。

舉例來說,某企業發行7年期、面額10萬元的債券一批,並訂名配息年利率為5%,每半年配息1次,按面額發售。那麼某甲買進這樣的債券後,每半年可領到2,500元的利息(=10萬元×5%÷2)。所以每期的投資報酬率為2.5%(=2,500元÷10萬元),這是當期殖利率,再反推回去換算為年化殖利率,就是2.5%×2=5%,等於訂明的利率,專業上稱為「票載利率」或「票面利率」。

也就是說,當某甲買進債券時是以「面額」買進,並且一直持有到期滿,那麼每半年1期所領的利息就是票載利率的一半,這是當期殖利率,年化殖利率則是票載利率。但是,如果上述企業在發行這批債券時,未來市場利率有上漲趨勢,發售時就有可能會按面額10萬元打折出售,假定是以9萬元出售,這種情形叫做折價發售。

這一來殖利率就不一樣了。票載利率仍為5%,每期領到2,500元,當期殖利率=2,500元÷9萬元=2.78%,年化殖利率=2.78%×2=5.56%,這就不等於票載利率了,而是比較高。

相反的,如果債券發售時未來市場利率有下跌的趨勢,就有可能以高於面額10萬元的價格出售,假定是以11萬元出售,這種情形叫做溢價發售。

這時殖利率又是另一種狀況,票載利率仍為5%,每半年領到2,500元,當期殖利率=2,500元÷11萬元=2.27%,年化殖利率=2.27%×2=4.54%,這也不等於票載利率,而是比較低。

@全文未完,閱讀完整內容請加入官網會員

《Money錢》成立LINE@官方帳號囉!

趕快按下加入好友吧!

立即登入會員,每天可免費閱讀5篇VIP文章!或立即訂閱可無限閱讀!

立即登入會員,每天可免費閱讀5篇VIP文章!或立即訂閱可無限閱讀!

理財工具推薦

下載Money錢 - 理財知識隨身讀APP

提供最優質的財經文章、影音

1.股市、保險、房地產,掌握最新財經動態 2.專家、名人駐站,提供深度產業分析 3.課程、影音專區,讓動手深度學習 下載【Money錢 - 理財知識隨身讀】,提前預約財富自由!

用手機學理財

立 即 下 載

Money 錢

掃 描 QRcode

殖利率,Dr. Money,債券

殖利率,Dr. Money,債券