基本面

,

財報

,

本益比

,

股息殖利率

,

財報分析

,

資產負債

,

現金流量

,

損益表

基本面

,

財報

,

本益比

,

股息殖利率

,

財報分析

,

資產負債

,

現金流量

,

損益表

台灣的投資者通常會聽到有三種對於股票的分析方式,基本面、技術面、籌碼面,其實這三種 G 先生都曾在台股嘗試過。

基本面需要花比較多的時間去看公司財報,穩定但是花時間;技術面就是看技術指標,但容易遇到指標失準;籌碼面是每天法人真實買賣的紀錄,但是法人偏偏也很愛戲弄散戶。

所以最後我得到的結論是,「買股票真的必須回歸到本質,股票真的是一間公司所發行出來的」,也就是說我們必須專注在公司的基本面上,對於散戶,我們必須找到會穩定成長的企業才是真正穩健投資的方法。

基本面 vs 技術面,分析股票哪個方法好?

為什麼投資股票要學基本面分析?不是可以賺錢就好了嗎?

技術分析複雜程度低,看似又可以快速賺錢,是不是選擇用技術分析就好,也就不用學這麼複雜的基本面分析了?

當然不是這樣啊!!這邊我們還是必須承認,我們以前就是不想學習難的基本面……

卻用了比較沒有邏輯性的技術分析在買賣股票,後來發現怎麼好像預估錯誤的次數偏多,就像個反指標一樣? (嘆氣…..)

所以巴菲特說過一句話:「技術分析就像看著後視鏡在開車前進」

因為技術分析的邏輯性真的偏差,更何況所有技術指標都是歷史交易紀錄的「統計學」,無法反應出公司的本質,甚至有可能被法人炒作。

溫馨提醒:就算要用技術分析,也必須建立在基本面好的股票上會比較好喔!

學財報分析的重要性

談到了股票的基本面分析,GD 覺得應該回到股票的本質上來討論,畢竟股票持有人就代表持有公司的一小部分,也就是股東的意思。若股東想從股票獲利,背後的意義就是「公司必須持續賺錢獲利,股價才會上漲,或配發股息給股東」。

這個概念聽起來像是廢話,但就是因為太像廢話才被多數人所忽略,都忘記自己持有股票代表自己是該公司的股東。

況且長期來看,「股價終究會回到基本面,也就是說股價長期永遠是跟基本面呈現高度正相關的關係」。

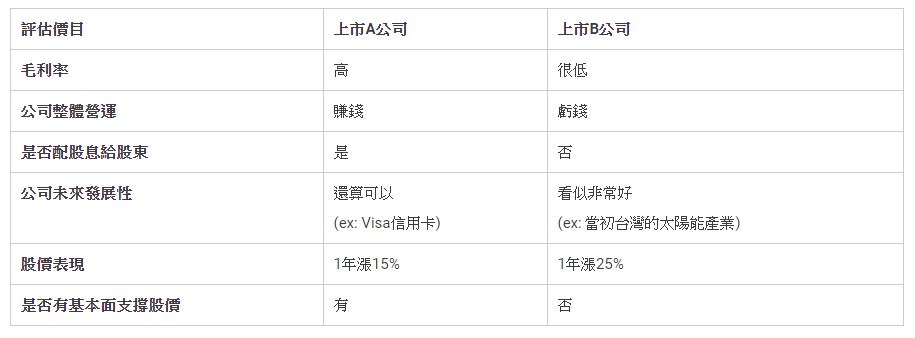

所以,這邊舉兩個例子讓大家思考看看,假如你就是 A、B 公司的股東,什麼樣的基本面才是對股價有正向的幫助?簡而言之就是你會覺得哪個對股東比較有保障?

很顯然的是 A 公司是對於股東較有保障的公司,股價上漲完全是因為公司有賺錢才上漲。

相反 B 公司屬於對股東比較沒保障的公司,雖然股價也是有上升,但是股價上漲原因完全只建立於公司看似具有強烈的未來發展性,股價很常可能是被炒作上來的。

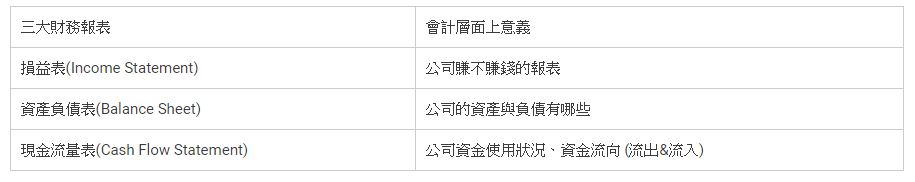

財報分析的重點:三大財務報表

三大財務報表簡單來說就是公司的成績單,即使我們不知道公司是如何獲利的,但我們可以透過公司的「成績單(這邊指三大財務報表)」來判斷這間公司的營運好壞。

投資人不需要了解怎麼製作財務報表,通常那是會計系的人才會比較了解如何製作它。這邊投資人只要學會看得懂財務報表就可以囉!

三大財務報表:損益表(Income Statement)

簡單來看損益表對於公司的影響,最終得到的淨利率如果越大越好,代表公司越賺錢。

對於公司來說就是盡可能地降低所有成本,也就是「營業成本 + 營業費用 + 業外資出 + 所得稅」越少越好,最後才可以放大稅前淨利(淨收入 = Net Income)。

這邊以星巴克 Starbucks 的營業模式來舉例:

- 營業收入:賣出咖啡飲品、餐點、咖啡豆、周邊商品等得到的所有費用。

- 營業成本:咖啡豆、牛奶、麵包等所有原物料費用及製造費,又稱直接成本。

- 營業費用:人事、水、電、租金、新產品研發費用等,又稱間接成本。

- 業外支出:海外營業所造成的匯差,或打官司所需要的費用。

- 所得稅:繳給美國政府的稅金。

▲淺藍色代表是被扣掉的費用,綠色代表扣除完的營利項目。所以「營業毛利 = 營業收入 - 營業成本」、「營業利益=營業毛利-營業費用」,以此類推。 資料來源: 網路。

三大財務報表: 資產負債表(Balance Sheet)

在資產負債表中由 3 個種類組成,而「資產 = 負債 + 股東權益」,也就是一間公司的所有資產會是向銀行的舉債,以及向股東借來的錢所組成。

對於投資人來說,最重要的就是股東權益!畢竟股東只是借錢給公司作營運而已嘛~

這邊以星巴克 Starbucks 的營業模式來舉例:

- 資產 = 非流動資產 + 流動資產

- 非流動資產:房地產

- 流動資產:現金、設備、咖啡豆

- 負債:跟銀行借來的錢

- 「股東權益 = 資產 - 負債」,而說穿了股東權益就是股東的錢,也就是公司被清算時股東可以拿到的錢。

▲股東權益對於公司算是一種負債,因為對於公司還必須還給股東一筆費用。 資料來源:實貸比較網。

三大財務報表:現金流量表(Cash Flow Statement)

現金流量表由「營運活動、投資活動、融資(籌資)活動」所組成,不過投資人這邊只須關注最終計算出來的「自由現金流」即可,代表公司實質上到底有多少現金的一個指標。

這邊以星巴克 Starbucks 的營業模式來舉例:

- 「所有資金流入-所有資金流出=自由現金流」

- 營業流入:藉由營業賣出咖啡、餐點、咖啡豆等所以費用。

- 營業流出:包括員工薪水、房租、原物料費等。

- 投資流入:公司賣掉某間分店所得到的費用。

- 投資流出:公司併購其他企業,或是轉投資其他股票、債券等支出費用。

- 融資流入:像銀行借款,或發行股票像人民借款。

- 融資流出:放款借給其他企業等。

▲現金流量表會紀錄企業所以的資金流向。 資料來源:實貸比較網。

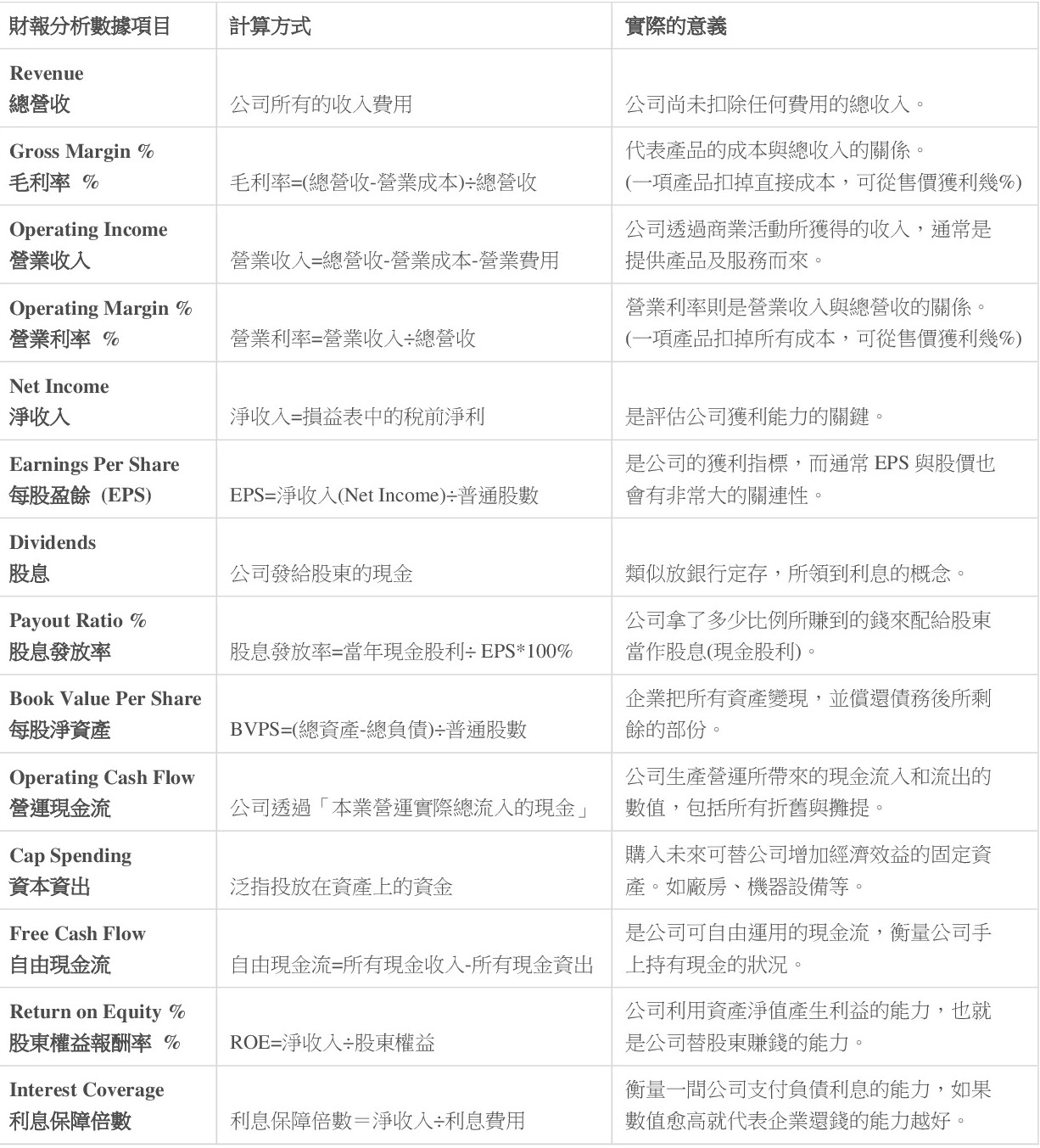

財報分析

常用的財務數據

所有的財務數據基本上都是從三大財務報表衍伸出來的。所以想看懂以下財務數據以前,最好還是把上方的三大財務報表先搞懂,再看稍為複雜的數據才能更快理解喔!

否則不懂三大財務報表,下面的表格只會是一推無意義的計算公式。

與股價正相關的基本面數據

基本財務數據非常非常多,但是和股價最有直接正相關的數據就是 EPS(每股盈餘)了。

以下方蘋果公司(AAPL)為例子,2006 年~2015 年,甚至到今天的 2020 年,由於公司獲利不斷成長,在 EPS 不斷上升的情狀下,股價長期來看也是不斷上漲的。

▲EPS 與股價長期會成某種倍數關係,也就是「本益比」。資料來源:Ycharts。

EPS 與股價長期間會存在著某種倍數關係,例如蘋果公司從 2006 年~2020 年,股價都大概是 EPS 的 15~25 倍,而這個倍數關係也就是下一段會介紹的「本益比」,而本益比必須長期觀察才有參考價值,短期一兩天的變動是沒有意義的。

隨股價變動的基本面數據:本益比、股息殖利率

為什麼這邊會特別把本益比還有股息殖利率特別拉出來講呢?因為本益比、股息殖利率的計算方式會每天會隨著股價而有所變化,所以每天的數值不一樣是很正常的!

另外,本益比、股息殖利率的計算方式會牽涉到股價,因此很多人會利用這兩個指標來回推該有的合理股價。

以本益比估價法來說「股價 = 本益比 * EPS」,只要找到相對低的本益比,投資人就可以估算出較合理的價格入場。

本益比過高

基本上本益比過高就直接反映到股價過高的問題,但有時候還是會有例外,有可能是不同行業間本身就存在著本益比的差別;或是某些企業非常具有未來性,而該企業就會長期處於高本益比狀態。

像是科技業和民生用品業的本益比就會有些落差;或是亞馬遜(AMZN) 本身的特性,一直處於高本益比狀態的公司。當然在投資好企業的前提下,本益比越低代表投資人所投入的成本就相對低,會是很好的入手價格。

本益比沒數值正常嗎?

在看公司本益比時一定會遇到為什麼有些公司顯示「本益比:– 」或是「本益比:NA」,難道是網頁出問題了嗎?通常不會是網站出問題啦 XD

這就要回到最根本的計算方式,「本益比 = 股價 ÷ EPS」所以當本益比沒任何數值的時候,就代表 EPS 有可能會是『負數』,這樣就無法計算出任何本益比。

台灣的 LED 大廠晶元光電,它的本益比(Price/Earnings)就是長期來看,很常是沒有數據的。

無法計算出任何本益比的狀況就代表公司屬於虧錢狀態,既然虧錢的公司就也無法談論公司需要多少年才能回本,也因此在台灣會有人笑稱這叫做『本夢比』。

溫馨提醒: 有興趣的話可以去檢視台股你想的到的公司,應該蠻多處於「本夢比」狀態 XDD,這時可以再去驗證公司 EPS 是否為負數。

本益比河流圖是什麼

雖然第一次看到會覺得它很複雜,但本益比河流圖只是畫的讓人覺得很深奧而已,事實上它也只是把每天的本益比連成一條線而已。

這就很像國中學到的地理等高線圖,紅色區塊很像最高的山峰;藍色區塊很像較低的山谷。

當曲線到紅色區域時,本益比代表高達 25 以上,也就是股價可能有高估的意思;相對曲線越靠近藍色區塊時,代表本益比較低,也就是股價可能是低估的狀態。

▲本益比河流圖,就很像國中地理學的等高線圖。

股息殖利率越高越好嗎?

股息殖利率會隨股價變動而有所改變,所以股息殖利率真的越高越好嗎?這個問題以前 GD 也常常在思考,難道殖利率高不好嗎?

如果以銀行利率的邏輯來想這件事,看起來股息殖利率越高越好沒錯。股息殖利率高的時候就是買入好公司的時機,代表股價偏低;相對股息殖利率低的時候,可以是賣出股票的時候,代表股價可能偏高。

但是股息殖利率也不能高的誇張,假如一間公司股息殖利率高達 70%,非常多的況狀是賠錢且低股價的公司,還硬要發很多股息給股東,這樣其實長期對公司來說不是好事,因為公司會沒有足夠的現金來營運本業。

▲在股息不變的情況下,股價下跌會使股息殖利率上升;股價上升會使股息殖利率下降。

快速總結複習

- 基本面 vs 技術面,企業基本面的背後邏輯性強,企業營運好基本面就好;技術面通常邏輯性偏低,容易受炒作影響。

- 基本面的重要性:「好的營運基本面才能支撐得起好的股價」。

- 三大財務報表:損益表、資產負債表、現金流量表。

- 損益表:衡量企業賺不賺錢的一個報表。

- 資產負債表:顯示企業總共有什麼資產與負債,以及最後可以留給股東什麼,也就是所謂股東權益。

- 現金流量表:記錄企業所有資金流進與流出,也就是企業帳戶的紀錄,不易做假。

- 財報分析必須懂得名詞:「總營收、毛利率、營業收入、每股盈餘、淨收入、股息、自由現金流…等」

- 會隨股價變動的財務數據:本益比、股息殖利率。所以本益比與股息殖利率每天都會變動,必須把時間拉長來看這兩個數據才會有參考價值。

更多好文推薦給你:

- 財報怎麼看?毛利率多少以上才是好公司?財報大師林明樟公開選股 4 要訣!

- 財報怎麼看?抓住 1 個小秘訣 輕鬆找到好公司!股民:原來這麼簡單

- 不論哪派投資人都受用,「2步驟」教你簡單看財報!

- 股災也能靠定存獲利!存股達人楊禮軒教你看財報選股,挖出落難「績優股」!

- 搞懂3關鍵指標+1必懂數字,搶先投資績優股,不看盤也能賺!專家:看財報,沒你想像中難

錢雜誌APP上線啦!快下載你的隨身理財寶典:https://emagazine.page.link/AtYg

本文轉載自GD價值投資,原文於此

(圖:shutterstock,僅為示意 / 本文內容純屬參考,並非投資建議,投資前請謹慎為上)

理財工具推薦

下載Money錢 - 理財知識隨身讀APP

提供最優質的財經文章、影音

1.股市、保險、房地產,掌握最新財經動態 2.專家、名人駐站,提供深度產業分析 3.課程、影音專區,讓動手深度學習 下載【Money錢 - 理財知識隨身讀】,提前預約財富自由!