5G產業

,

基地台

,

美國

,

中國

,

REITs

,

主編的產業研究室

5G產業

,

基地台

,

美國

,

中國

,

REITs

,

主編的產業研究室

前言

上上週五( 3/29 ), Lyft 在那斯達克( NASDAQ )上市,成為第一家成功初公開發行( IPO )的叫車服務公司。當天募資金額達到 23 億美金,毫無疑問地成為今年目前 IPO 市場的頭等大事,這樣的成果很可能只有幾個月後,等到 Uber 上市時才可能超越。回顧 2018 年,全球 IPO 市場達到2,000億美金,創下 4 年新高,指標性的 IPO 包括軟銀( Softbank )、小米、Spotify 等。

其中有一家在港交所( HKEX )上市的公司,發行當天一共募到 75 億美金,是 Lyft 在上週五募到的金額的 3 倍,超越小米,成為當年亞洲最大的 IPO,這一家公司叫做中國鐵塔。乍聽之下,可能會不太清楚中國鐵塔這間公司,到底是經營何種業務?還有它所在的產業究竟為何?競爭者有誰等?畢竟相較於 Uber、小米這種生活中明顯可見的品牌,中國鐵塔似乎沒那麼廣為人知。因此今天的這篇文章,我們就要向讀者們介紹,到底中國鐵塔跟其所在的鐵塔產業,是怎麼一回事!我們將會發現,在 5G 通訊中,鐵塔產業扮演的重要角色。

以下本文將分成六大部分:

【鐵塔產業的根本-基地台】

【5G 應用將推動全球鐵塔產業擴大規模】

【中國鐵塔公司-全球最大鐵塔設施服務提供商】

【美國鐵塔公司( AMT )-在 17 個國家經營業務,最具跨國性質】

【冠城國際公司( CCI )-專攻美國市場,與美國鐵塔並列市佔第一】

【讓你帶走的結論】

鐵塔產業的根本-基地台

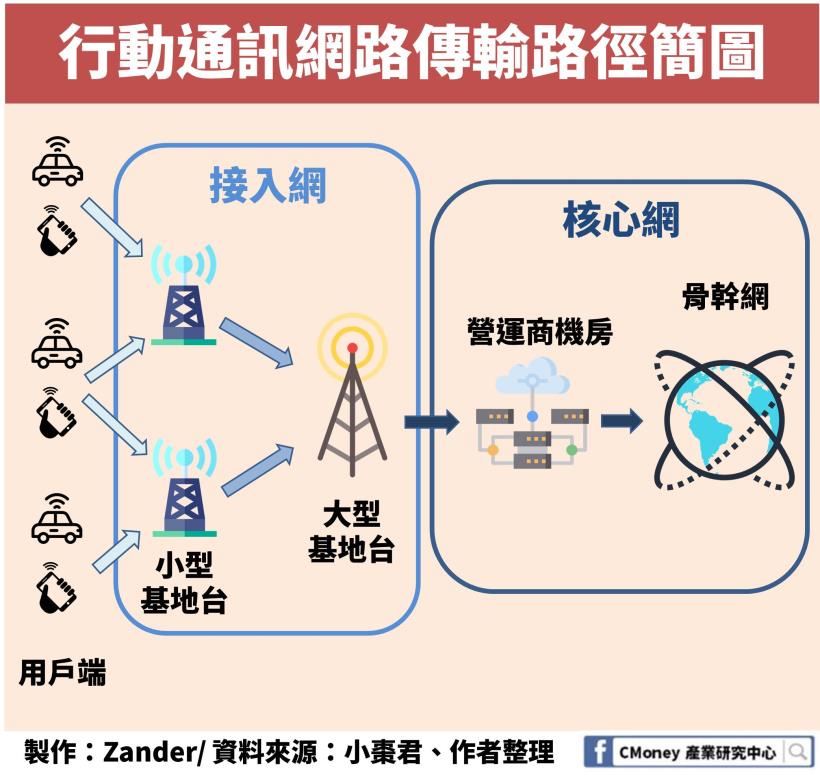

在正式進入到鐵塔產業前,首先要從基地台( Base Station )說起,基地台的功用是接收與發送訊號,扮演著核心網(電信營運商機房、城市/國家骨幹網路),與終端設備(手機)之間連結的橋樑。

根據 Qorvo 的說明,基地台大致上可以分成大型( Macro )跟小型( Small )兩類,主要的區分標準是電波的覆蓋範圍、發射功率、可容納用戶數量。以大型基地台來說,其電波覆蓋範圍可以在 8-30 公里,發射功率在 10W 到 50W以上,可容納用戶在 2000 人以上;而小型基地台的電波覆蓋範圍則是小於 2 公里,發射功率則是介於 0.001W 到 10W,在 2000 人以下。

大家可能會好奇,既然已經有了覆蓋範圍廣的大型基地台,那為何我們還需要小型基地台呢?其實就是因為,即便大型基地台電波覆蓋範圍廣,但在這個範圍的邊緣卻存在訊號較差的地方,另外在建築物較密集、地形較複雜之處,由於會對訊號產生遮蔽效應、多重路徑效應,所以一樣有訊號差的地方,這時候可以適當地部屬小型基地台,以提高這些場所接收到的訊號強度。

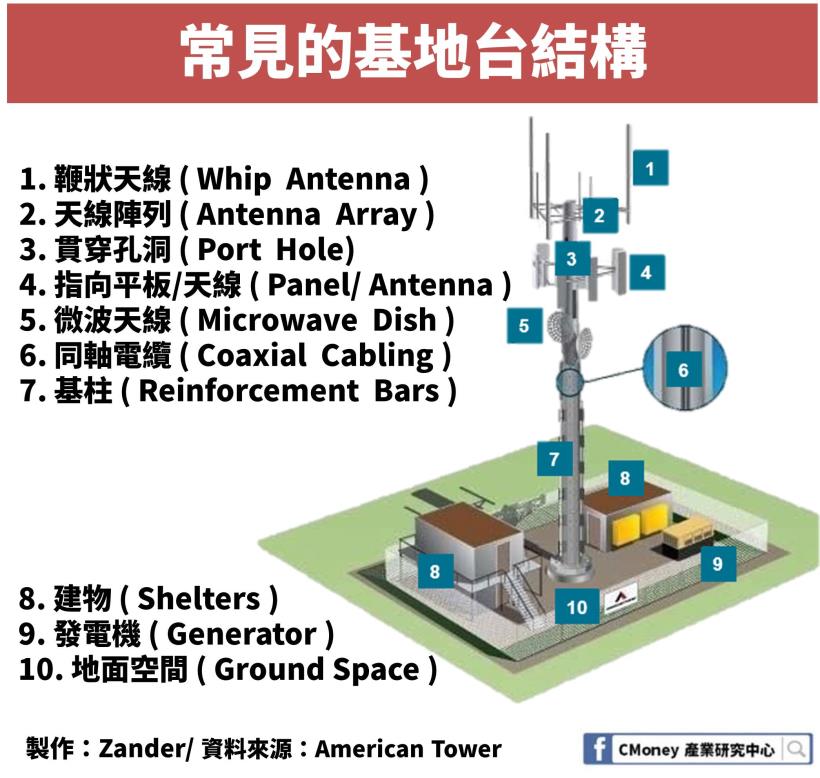

基本上,一個常見的基地台構成如下圖所示:

除了天線、陣列、指向平板等接收/傳輸訊號的物件外,我們也可以看到支撐起這些物件的基柱,基柱本身由於是鋼鐵結構,所以也可以將之稱為鐵塔。此外還有設置在地面的發電機,以及放通信設備的建物等,那如果是小型基地台的話,可能會改採室外機櫃形式來存放通信設備。

這些通信設備透過同軸電纜與基柱上的天線連接,處理天線接收來的訊號,並透過有線的方式與營運商機房/核心網相連,尋找用戶要求的東西是在哪裡。例如當我利用手機行動網路點進一個網頁時,其實就像是發出一個針對該網頁的查閱要求,該查閱要求會經由手機射頻模組發送訊號出去 ,經過離你較近的基地台天線收信後,同軸電纜把該訊號傳到建物內的通信設備處理,並再透過與核心網相接的線路,把這個要求往上傳到核心網中,等到核心網確定好網頁的位置時,最後會反向操作同一流程,把網頁內容發回到手機上供我閱覽。

在瞭解完基地台於通訊上的重要性後,至此我們便可以描繪鐵塔產業的輪廓了!

鐵塔公司通常會擁有基柱,並且向地主長期租用地面空間,當然某些情況下鐵塔公司自己就擁有土地,而有部份鐵塔業者也會自己蓋建物、架設發電機,所以基柱、土地,有時候包括建物,就是鐵塔公司的核心資產,而他們的業務為將基柱、地面空間,租給電信營運商架設天線跟通訊設備,根據他們要在機柱上掛的天線重量、面積取價,向電信營運商收取租金,並負責確保基地台電力供應穩定、維護基地台安全。

至於電信營運商,除了自己架設天線跟通訊設備外,同軸電纜也是自行處理,且以上設備故障時是自己派人去修。簡單地說,鐵塔產業其實就是經營基地台租賃業務,並對基地台負一定程度的維護責任。

5G 應用將推動全球鐵塔產業擴大規模

在解釋 5G 為何對鐵塔產業是一大商機前,我們必須先了解,不是每個地方都有鐵塔產業,像是在台灣,基地台基本上就是電信營運商自行架設的,架設的位置可能在大樓頂部、平原中間等,這也是為何當有民眾希望基地台不要架設在自家附近時,往往都是向電信營運商反映,而不是向某一家鐵塔公司申訴。日本、南韓也同台灣一樣,基本上是電信營運商自己建立基地台。

而在有些國家,基地台的建立卻不一定是電信營運商所為,也因此就有鐵塔產業的存在。

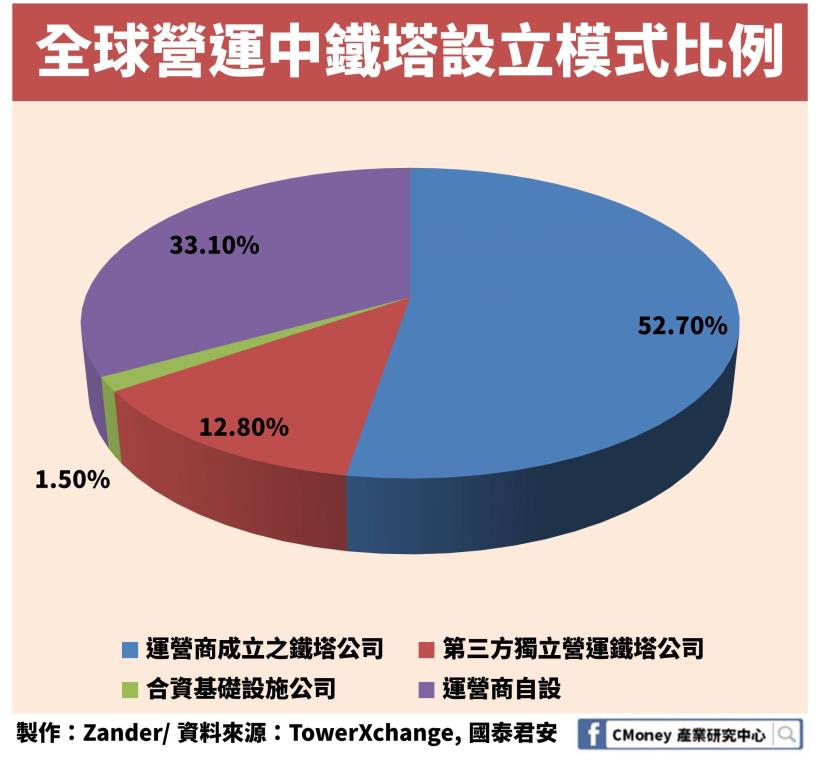

事實上,台灣、日本、南韓,這種由運營商自設基地台的模式,大概只佔了全球運作中基地台的 33%。而最大佔比的模式,則是由運營商成立之鐵塔公司。

「運營商成立之鐵塔公司」的涵義是,電信運營商持有該鐵塔公司股份超過 51%,前文提到的中國鐵塔就屬於這一類,也由於中國鐵塔的成立,這一分類的整體佔比從 9% 一下子跳到 52.7%。

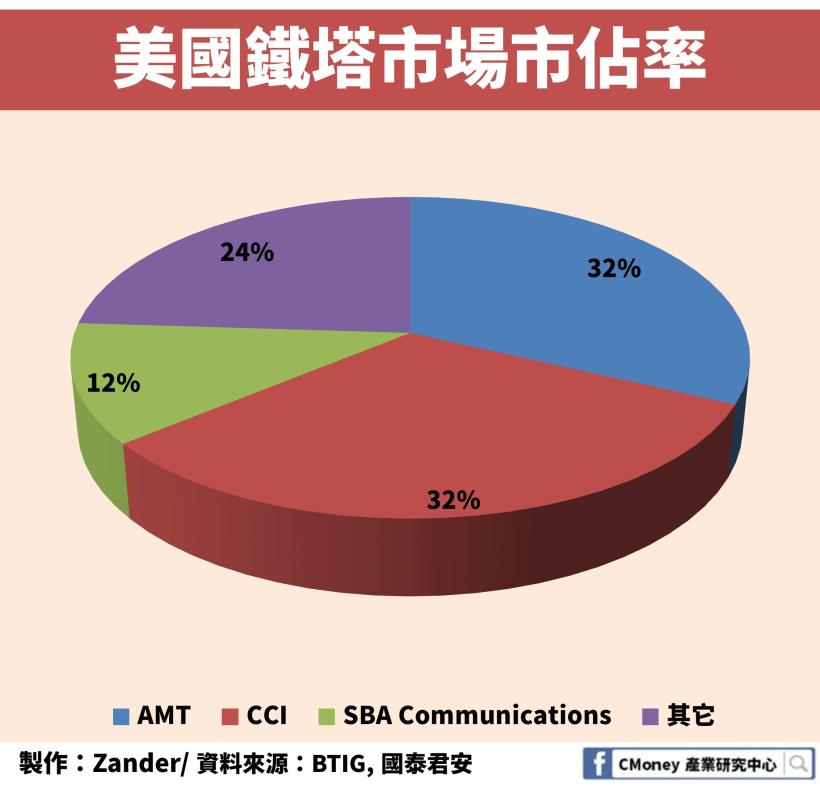

而第三常見的模式是,「第三方獨立營運鐵塔公司」,一如字面上所揭示的,這些第三方鐵塔公司不屬於任何一家電信營運商,全球鐵塔產業指標性廠商,美國鐵塔公司( American Tower; AMT )以及冠城國際公司( Crown Castle International; CCI ),即屬於此類。

那在 5G 時代,為何鐵塔產業有望迎來新一輪增長呢?這其實跟 5G 應用有關,國際行動通訊組織( International Mobile Communications, IMT ),將 5G 的應用場景定義成三種型式:eMBB、URLLC、mMTC。也就是增強型行動寬頻通訊( Enhanced Mobile Broadband, eMBB )、超可靠度和低延遲通訊( Ultra-Reliable and Low Latency Communications, URLLC )、大規模機器型通訊( Massive Machine Type Communications, mMTC )。

eMBB 強調傳輸資料的高速,將會是最早實現的 5G 應用,是一般消費者短期內最可能體驗到的,具體的案例像是更高速/高清的影音串流、遊戲串流等。

URLLC 強調傳輸的低延遲性,像是將來車聯網( V2X )、自動化生產等應用,就特別需要精準度,在這類應用上,如果訊號傳遞過來慢了幾毫秒可能就會出差錯,因此在這裡低延遲是最重要的特性。

mMTC 強調的是網路可以連接上更多裝置,像是在未來智慧城市的應用中,可能每平方公里就有一百萬個裝置,例如路燈、紅綠燈、行人號誌等,會有彼此溝通的需求,因此便需要該架構,來提高一個網路中的裝置數量。

我們可以看到,為了達成傳輸的高速、低延遲性,以及連接更多裝置,同時避開現行 4G 訊號的頻率,以免互相干擾,我們勢必需要往高頻訊號發展。相比較低頻的訊號,高頻訊號隨著傳輸距離的增加,越容易造成訊號衰減的現象,因此以往在 4G 時代,可能同樣的範圍我們只需要部屬一個大型基地台,再加上零星的幾個小型基地台,就可以滿足通訊上的需求。

但到了 5G 超高頻( Sub 6Ghz、mmWave )時代,從天線設計的邏輯,到基地台的密度都需要有所改變,才可滿足上面提到的三種場景的需求。像是以天線來說,5G 時代引入了邊緣運算( Edge computing )的應用,因此必須在靠近訊號接收端的地方,就設置有具運算功能的裝置,讓簡單的行動決策得以在接近終端的地方被做出來,以降低決策時間的延遲,所以天線上就會有部分計算中心的功能。

而以基地台來說,由於前面提到的訊號衰減益發嚴重的問題,再加上大眾越來越依賴行動網路(每人月均數據用量高速上升),所以需要部屬更多的小型基地台,這些小型基地台扮演著促進訊號收發更良好的功用,同時也避免數據傳輸塞在大型基地台的情況。

從此我們可以看到,由於將來對大/小型基地台的需求會提高,意味著鐵塔業者之後隨著新基地台場址的開發,獲益也很可能提升。接下來我們便針對鐵塔產業中最主要的三家公司,中國鐵塔公司、美國鐵塔公司( AMT )、冠城國際( CCI ),做一個簡單的介紹。

中國鐵塔公司-全球最大鐵塔設施服務提供商

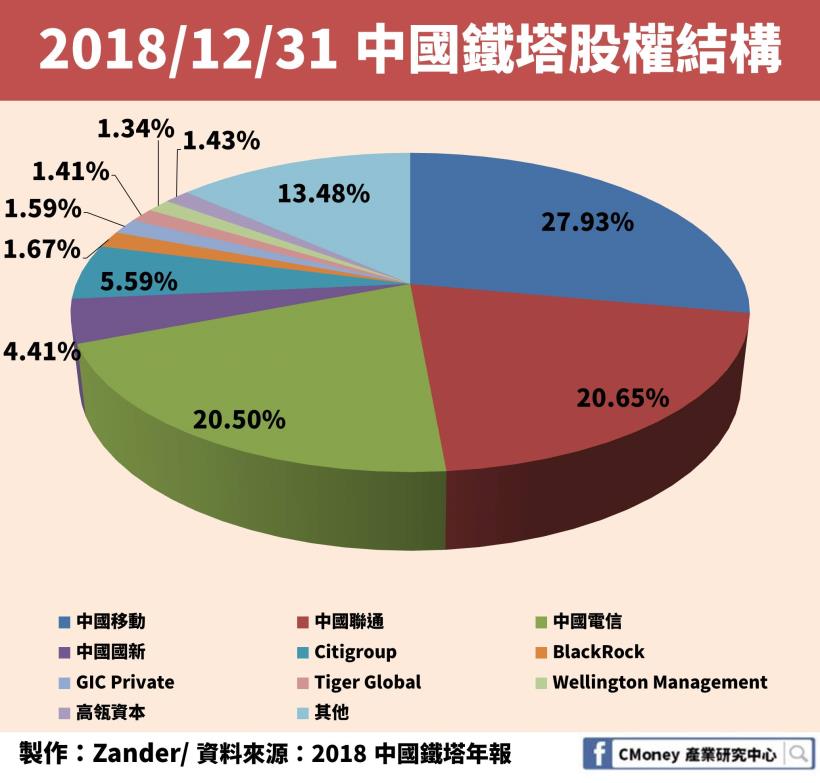

成立於 2014 年,是由中國三大電信營運商,中國聯通、中國電信、中國移動共同出資成立,將各自持有的基地台轉給中國鐵塔公司,2018 年 8 月 8 日在香港交易所上市。前三大客戶同時也是前三大股東,中國市場市佔率 97%,從股權上來看,中國鐵塔的三大客戶,也就是中國電信市場三大營運商,就佔了其股份將近 70%,可說是與客戶緊密關聯的公司。

目前中國鐵塔公司只經營中國市場,擁有 194.8 萬個基地台,以基地台數量來看,在中國市場的市占率超過 97%,2018 年底成立東南亞鐵塔公司,預計在寮國拓展業務,但目前還未貢獻任何營收。

以營收結構上來看,公司目前有將近 95% 的營收是來自大型基地台,小型基地台(含室分業務,即架設在室內的小型基地台),雖然會是未來 5G 時代的一個成長重點,不過目前還不是該公司的主營項目。

同時還有另一個業務叫做跨行業站址應用,這指的是將基地台租給非電信行業使用,例如租給政府單位,讓鐵塔上加掛偵測空氣汙染、天氣變化的儀器,或者也可以設置廣告、監視器供非電信業的業主租用。

2016 ~ 2018 營收成長 28.5%,2018 年中國鐵塔,全年營收約 720 億人民幣,而在 2016 年時只有約 560 億人民幣,也就是兩年營收成長了 28.5%,同一時間,擁有的基地台也成長了 20萬個。

營收上相當依賴大客戶,2018 年最大客戶就佔其營收的 54.2%,前三大客戶則佔到 98.3%,不過也由於其客戶就是他的大股東,再加上在中國基地台租賃市場上有絕對獨佔性,故客戶抽單風險其實相當低,所以營收上預計是可以穩定成長,而不至於有太多變數。

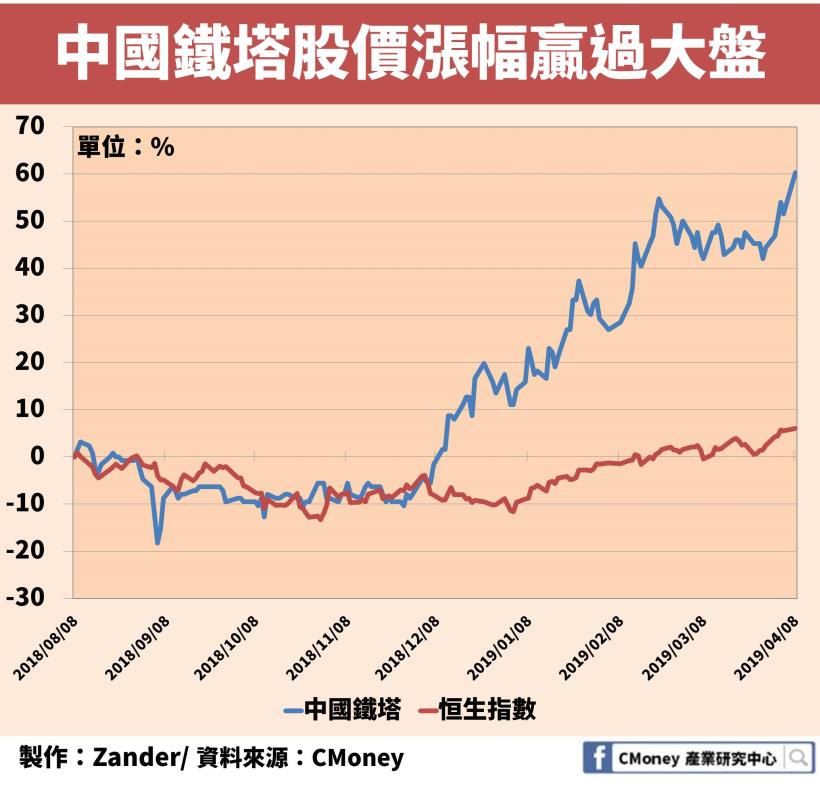

上市 8 個月,股價漲幅超過 60%,目前為止,中國鐵塔的股價屢屢突破新高,同一時間香港恆生指數,只漲了 6%,中國鐵塔大幅度跑贏大盤,公司後勢深受投資人看好。

美國鐵塔公司( AMT )-在 17 個國家經營業務,最具跨國性質

1995 年成立時,原為美國無線電系統( American Radio Systems )公司的一個部門,1998 年當美國無線電系統公司與 CBS 集團合併時,鐵塔業務部門被分拆出來單獨上市,也成為今天的美國鐵塔公司。

1999 年便跨出美國,從中南美洲開始拓展國際業務,2005 年時併購同業 SpectraSite Communications 公司,讓其營運的基地台場址從鄉村、高速公路邁向城市中,由於公司以物業經營為主,2010 年後營運方式轉換成不動產投資信託( REITs )模式,購買其股票的人以租金為收益主軸。

透過向電信營運商購買基地台方式,美國鐵塔迅速擴大擁有場址數量,例如 2015 年從 Verizon 手中購入 11,500 座基地台,2018 年從 Vodafone 手中購入 20,000 座基地台擴大在印度的市佔率。

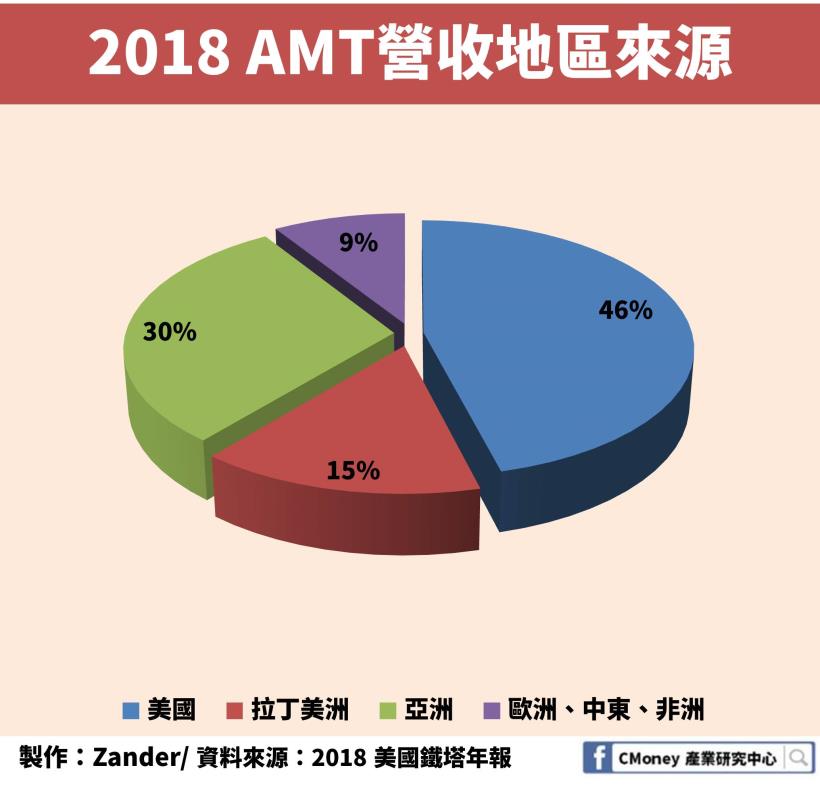

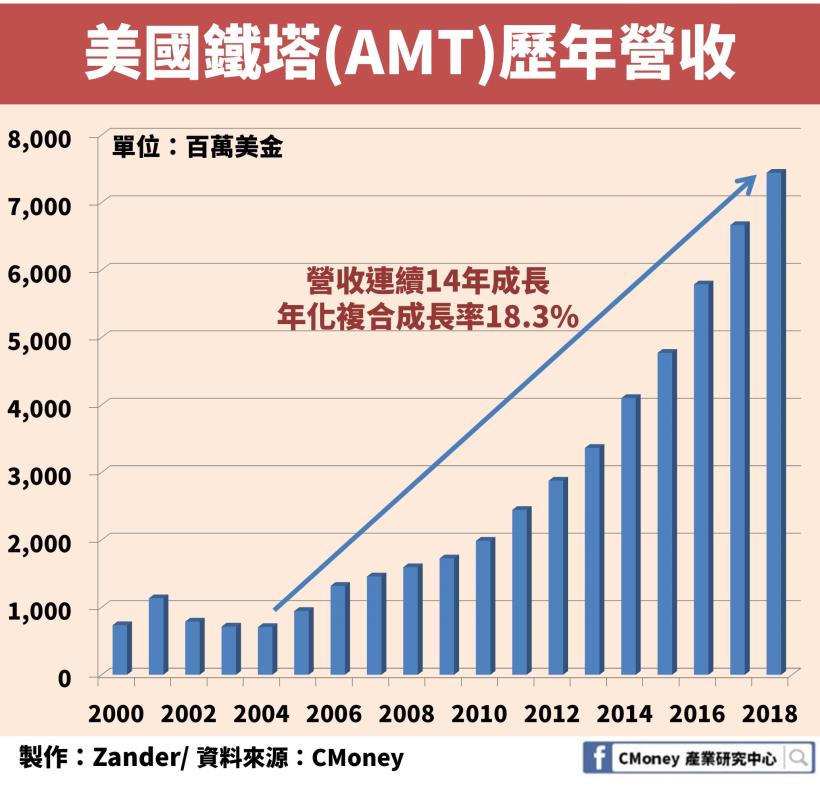

營收連續 14 年成長,年化複合成長率達 18.3%,2018 年美國鐵塔營收為 74.4 億美金,且最令人驚豔的是,它的營收已經連續 14 年成長,且這段期間,年化複合成長率高達18.3%。

營收的暴增除了因為,運營中的基地台數量增加,從 2004 年的不到 20,000 座,到2018 年現在全球運營 171,000 座基地台,其中美國本土為 40,800 座。

同時也因為,在針對鐵塔的租賃合約中,要考慮到通貨膨脹的問題,所以通常都會規定每年上調租金約 3%,這對營收的挹注也相當可觀。

而另一方面,美國鐵塔的優勢是,其租來的土地,租約平均期長達 28 年,所以地主約滿不再續租對短期營收造成的風險很低。

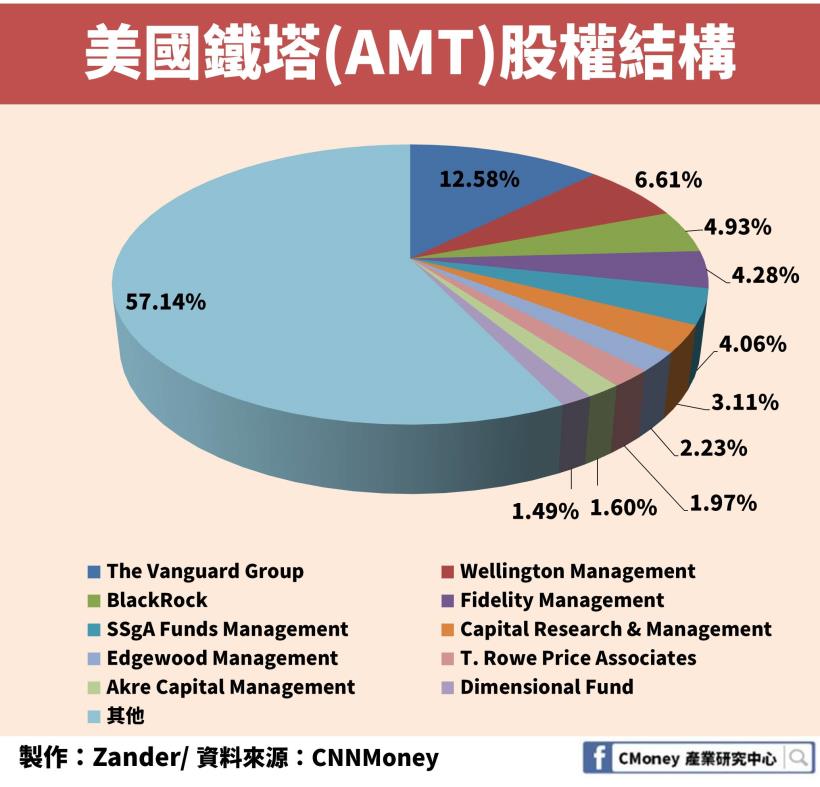

以股權結構來看,我們發現其呈現出與中國鐵塔截然不同的樣態,前十大投資人並沒有任何電信商,因此屬於非常標準的第三方獨立營運鐵塔公司。

而有意思的還有,前十大投資人清一色是共同、對沖基金,其中 BlackRock、Wellington Management 這兩家資產管理公司,旗下管理資產( Assets Under Management )皆超過 1 兆美元( * 台灣 2017 年 GDP 約 5,700 億美元 ),更也是中國鐵塔前十大股東。

冠城國際公司( CCI )-專攻美國市場,與美國鐵塔並列市佔第一

創立於 1994 年,以小型基地台業務起家,早年曾經營跨國基地台業務,但後來陸續處分掉,並專注在美國市場,分別從 AT&T、T-Mobile 手中購入基地台。

2014 年正式轉型為不動產投資信託( REITs ),目前在美國運營 40,000 多座基地台,市佔率和 AMT 基本持平。

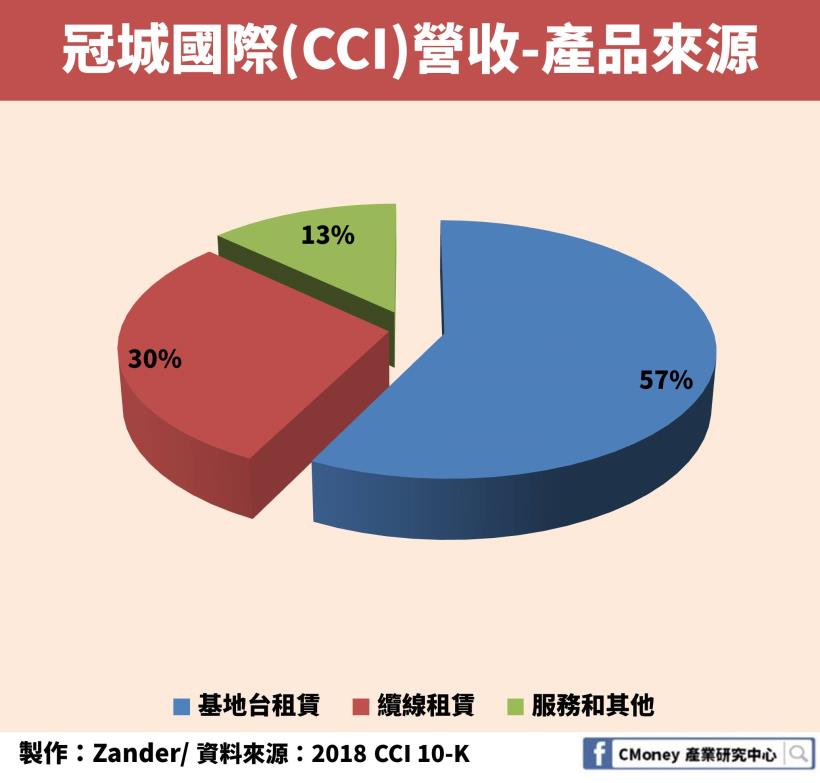

此外也經營纜線租賃業務,這一部分佔營收高達30%。

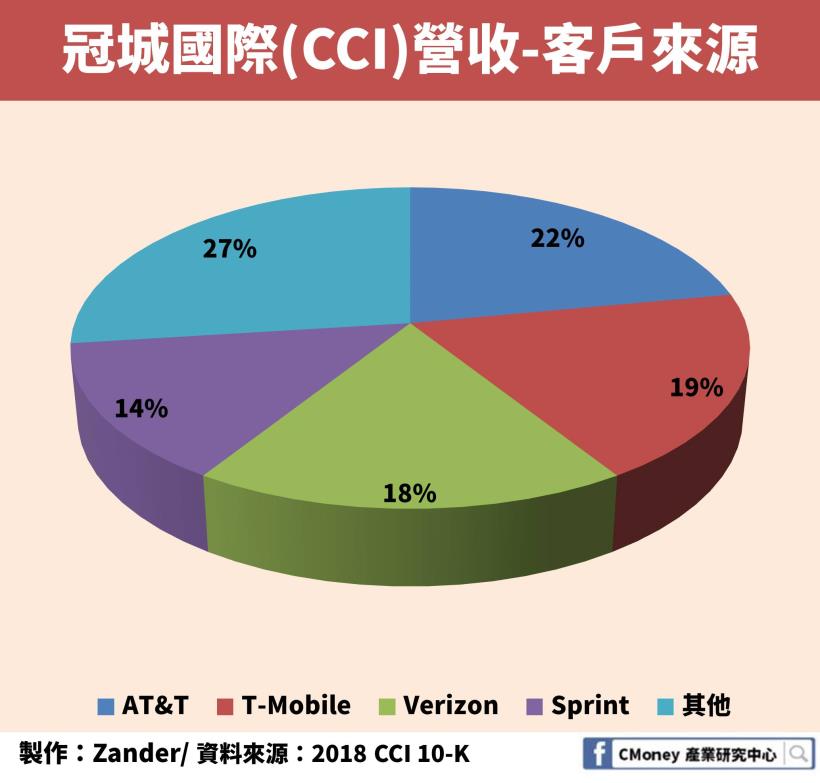

美國四大電信營運商佔 CCI 營收的 78%,不過各自佔比大致一樣,還沒有明顯出現依賴任一電信商的風險。

營收連續 14 年成長,年化複合成長率達 16.9%,以營收的歷年變化來看,2018 年 CCI 營收超過 50 億美金,另外我們發現 CCI 和 AMT 一樣。

從 2004 年後營收便持續增長,截至目前年化增長率高達 16.9%,雖然小輸 AMT 的 18.3%,但這個數字本身同樣相當嚇人,這樣的成長速度,在其他產業可能是不容易見到的。

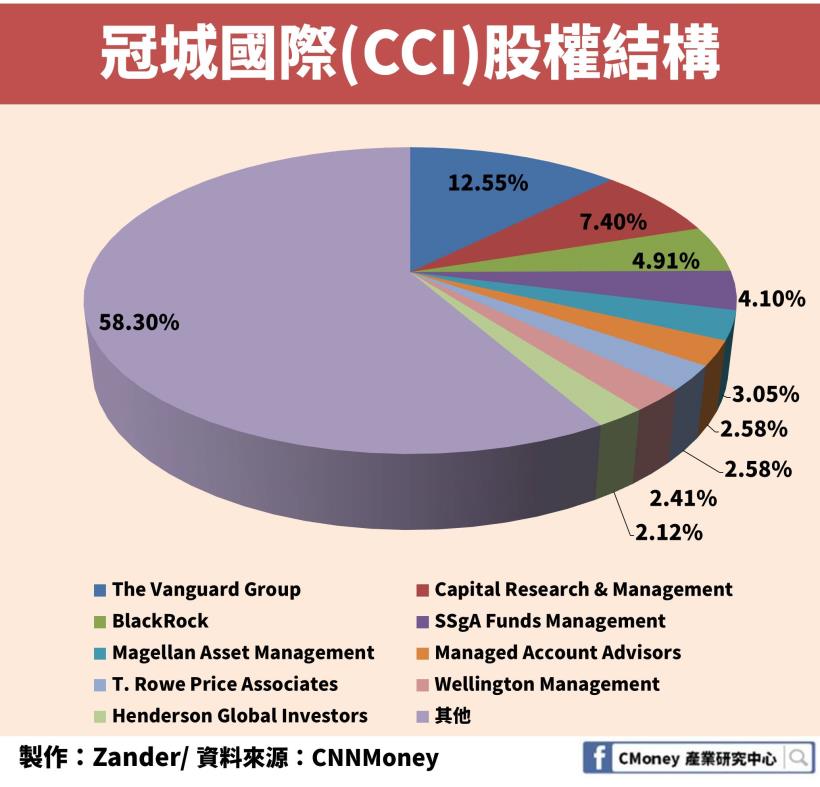

而以股權結構來看,CCI 的前幾大股東中,大致仍是以共同、對沖基金為主,且我們同樣也看到Vanguard、BlackRock、Wellington Management 等,有投資在 AMT 的公司。

從此我們可以看出,不少的資產管理、基金公司,其實非常看好鐵塔產業整體的發展,因此圍繞著相關領域投入相當多資金,而在美國市場上,AMT 及 CCI 遂發展成第一及第三大 REITs,此外,AMT 有的優勢,CCI 也都具備,例如租約平均到期年數長達 35 年,不到 5% 的租約是在 5 年內到期。同樣地,漲價幅度是採固定制,所以每年營收理所當然地會持續成長。

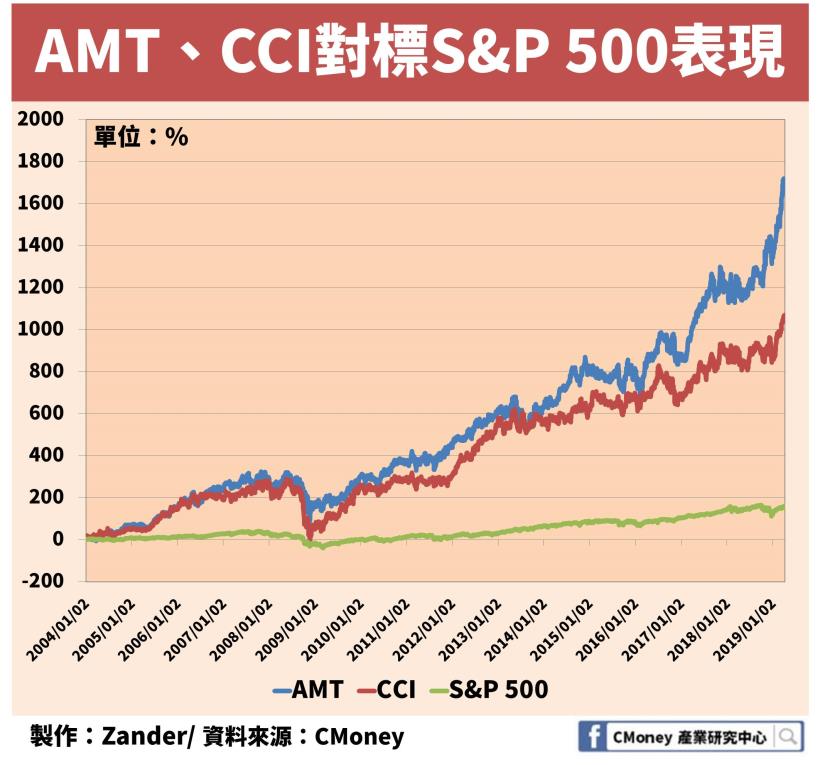

AMT、CCI 股價漲幅大幅贏過大盤,最後我們可以觀察 AMT、CCI 的股價,發現這兩檔在紐約證交所( NYSE )上市的 REITs,其長期股價大幅度贏過 S&P 500,AMT從 2004 至今股價翻了 17 倍;而同一時間,CCI的股價翻了 11 倍,且近幾年對鐵塔產業來說,發展正在浪頭上,股價仍持續飆高。

未來隨著電信營運商漸漸剝離基地台資產,鐵塔產業得以接手更多基地台,並在所謂的共享率上下功夫,共享率指的是一個基地台容納了多少家電信營運商。由於該產業固定成本、可供折舊的無形資產佔比較大,因此往往折舊金額佔很大一部分成本,所以很明顯地需依靠規模經濟效應,在同樣的折舊額度下提高營收規模。

當租戶數量變多時,在同一個站址上增加一個額外租戶,通常僅需對站址進行相對簡單的改造,從單一租戶變為多位租戶,邊際利潤顯著提升。所以當一個基地台位置設的好,則吸引越多的人來租時,就會出現一個鐵塔上掛著 3、4 家電信業者的天線跟設備,此時對基地台租賃方來說是最有益的,同時鐵塔公司也推出共享折扣,讓電信商更願意去租用已經有其它電信商租的基地台。一旦共享率穩步提高,對鐵塔公司來說,營收的上升也是相當可觀的。

讓你帶走的結論

1. 5G 的三大應用場景需要基地台密度的提高來配合

2. 鐵塔產業經營基地台租賃業務,因此得益於 5G 發展

3. 三大鐵塔公司股價、營收屢創新高

4. 鐵塔產業的成長主軸:租金漲幅固定制、長租約、共享率

免責聲明:

此為產業分析文,並非投資進出建議!

本文由主編的產業研究室授權轉載,原文在此

理財工具推薦

下載Money錢 - 理財知識隨身讀APP

提供最優質的財經文章、影音

1.股市、保險、房地產,掌握最新財經動態 2.專家、名人駐站,提供深度產業分析 3.課程、影音專區,讓動手深度學習 下載【Money錢 - 理財知識隨身讀】,提前預約財富自由!