股市

,

固定收益

,

Charlotte夏綠蒂

股市

,

固定收益

,

Charlotte夏綠蒂

資產配置的要角之一:債券

談論資產配置的時候,一定會提到債券,在之前的文章也提到債券與股票的波動性。根據統計,大型股票可以上漲 50%,也可以下跌 30%;而長期債券跌幅 14%,漲幅可能 25%,兩者相比差距甚大,就也是為什麼公債有一定的需求,因為跌幅溫和許多。

世界重要的債券:美國 10 年期公債

前央行總裁彭淮南先生很注重的其中一個金融指標便是美國 10 年期公債,股市也常常因為聯準會(Fed)升息降息而產生波動,為什麼美國 10 年期公債,會對經濟有那麼大的影響呢?

因為美國是全球最大的經濟體,美元也是重要的國際貨幣,一旦全球金融體系出現危機,或是股市多頭將反轉,許多資金就會流向經濟強國美國市場,而公債又相較股票波動小,因此,美國公債不失為一個避險的投資標的。

相對於股票,債券對投資人來說相對陌生,而債券中又以美債相對安全,且又是世界級的經濟指標,本篇整理美債基本資料,讓你有點初步認識

1.什麼是債券

2.我該怎麼投資債券:買進公債 ETF

3. 認識 3 檔美國公債

什麼是債券?

債券是指政府、公司向民眾借錢的借據,上面載有發行年限與利率,投資人可以定期收到利息收入,到期的時候會把錢還給你。

簡單來說只要債務人沒有倒閉,債券算是一項穩定收取利息的投資標的,常聽見的固定收益(Fixed Income) 就是指債券。大部分的債券提供穩定,但不高的利息,利息的高利要看發行單位的信用,信用評等越佳利率較低,反之亦然。

債券的種類

債券通常是由國家或是公司發行種類很多,以發行單位區分:

1.公債:把錢借給政府

2.公司債:把錢借給公司企業

以風險區分:

1.投資等級債 Investment Grade Bond

2.垃圾債券 Junk bond(或稱高收益債)

垃圾債普遍給人的印象不好,但股神巴菲特卻能好好運用,反而賺了一大筆錢,以下舉小故事與你分享。

什麼!?巴菲特也買債券

有時候股票只佔巴菲特資產的 25%,其他 75% 的投資標的許多人卻是而不見,巴菲特在「債券」上的獲利也很可觀。

舉個案例:高收益債( High Yield Bond) 俗稱垃圾債( Junk Bond),根據惠譽信用評級公司顯示,1989 年股市繁榮,而美國高收益債發行規模下降了近四分之三。垃圾債在當時市場人見人厭,巴菲特卻在這時候買進 納貝斯克食品公司 的債券,當時此檔債券殖利率高達 14.4% ,價格又被拉低,股神嗅到了獲利的良機,買進了 4.45 億美元的納貝斯克食品公司債券,不久 納貝斯克 宣布以票面價格買回多數債券,2 年不到的時間,價格上漲 34%,獲利完全不輸股票的表現。

股市崩跌,債券成為最佳避風港

股市繁榮時,公債被唾棄沒有人要,但當股票市場一崩跌,資金就會轉移到債市或定存,以 2000 年 ~ 2009 年經歷了科技泡沫、金融海嘯,美股失落了 10年 為例子,圖中可以看出股跌債漲,在資產配置中若有公債,則會對整體資產有保護作用,以免受到經濟太大的波動。

這 10 年間,S&P500 的年化報酬率為 -2.21%,而美債則有 1.99%。如果當時資金全部重壓股市,可能會相當失落

我該怎麼投資債券?

買進一籃子的債券:公債 ETF

0050 是指數型基金,一籃子幫你買進市值最大的 50 間公司,而公債 ETF 也是幫你買進一籃子的商品,只不過是標的是債券。

美國公債中有分成短中長期,越短期的債券,通常殖利率會比較低,越長期的債券,通常殖利率就比較高。跟銀行利率一樣,定存期間越久,利率越高,因為我們對越遠的時間點會產生不確定性,如果發行機構不給更高的殖利率就沒人要買。

下方是美國政府公債,不同期間利率也不一樣,期限越長,則殖利率越高,但普遍都不怎麼高,主因是美債很安全。

認識 3 檔美國公債 ETF

許多綜合的債券 ETF 中,包含公債、公司債或其他類型的債券,這次先介分享100% 的美國公債,短中長期各介紹一檔。

根據不同的到期日,讓投資人可以擁有一籃子的債券,而且費用頗低。

那會怎麼替換債券呢?

以 IEI (3-7年期)這檔為例子,可以想像你的資金分別買進 3 年、4 年、5 年、6 年及 7 年到期的債券,而經過 1 年之後,部份債券到期會剩下 2 年,這時候就會把期限短於 3 年的債券賣掉,再重新買入 7 年期的債券,讓手上的債券到期日都維持在規範的期間內。

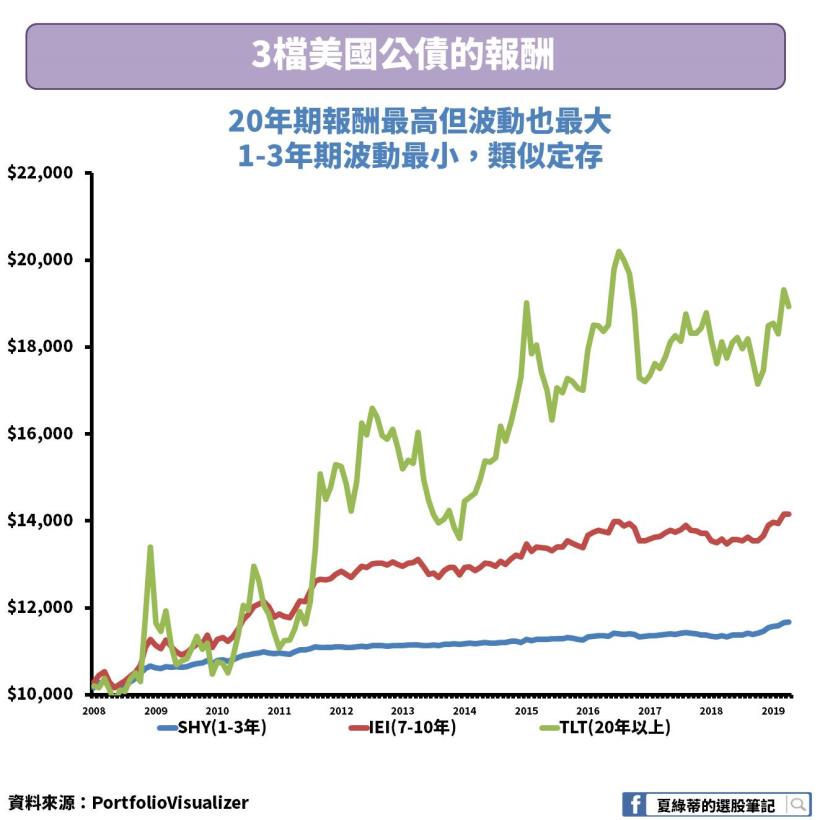

3 檔公債的報酬率比較

在 2008 年的時候各投入 1 萬元,到了 2019 年 SHY 變成 $11,543 元,年化報酬率為 0.72%, IEI 變成 $13,900 元,年化報酬率為 1.92%, TLT 變成 $18,484元,年化報酬率為 2.97%。

從圖中可以歸納出幾個結論:

1. 20 年期的 TLT 累積報酬率最高,但上下波動也最大

2. 短期的 SHY 累積報酬率最低,但上下幾乎沒有波動,類似定存

短中長期哪一種公債好?

長天期的公債報酬率高,但也風險也較高,怎麼說呢?首先,要先知道投資人可以買賣手上的債券,而債券價格會隨著利率高低或市場風險而變動。

例如:市場上有 20 年期公債利率 2.5% ,每 1000 元 可以賺 25 元利息,過陣子之後,債市又出現了新發行的公債,而且利率更高有 5% ,此時 每 1000 元 賺 50 元收益。

這時候 投資人一定會買 新公債,因為殖利率較高,而舊公債的原本持有人必須要降低價格 到 500 元才有辦法賣出,如果不想本金虧損,那麼舊公債的持有人得等 20 年期滿之後贖回,使資金被綁住無法靈活運用。

所以投資人在思考想要有固定收益的時候,別忘了債券價格也是會變動的,長天期公債利率較高,但有折損本金的機率較大,因此資產配置中搭配 中短天期的公債較為穩當。

快速結論:

1. 資產配置中搭配公債,使得整體投資組合報酬與波動較為穩健

2. 20 年期的 TLT 累積報酬率最高,但上下波動也最大,短期的 SHY 累積報酬率最低,但上下幾乎沒有波動,類似定存

3. 資產配置中搭配 中短天期的公債較為穩當

本文由Charlotte夏綠蒂授權轉載,原文在此

粉絲頁:夏綠蒂的選股筆記

理財工具推薦