再生晶圓

,

弘塑

,

辛耘

,

京鼎

再生晶圓

,

弘塑

,

辛耘

,

京鼎

最近看到一篇媒體報導,標題是「需求熱!再生晶圓 2020 年迎擴產潮」。

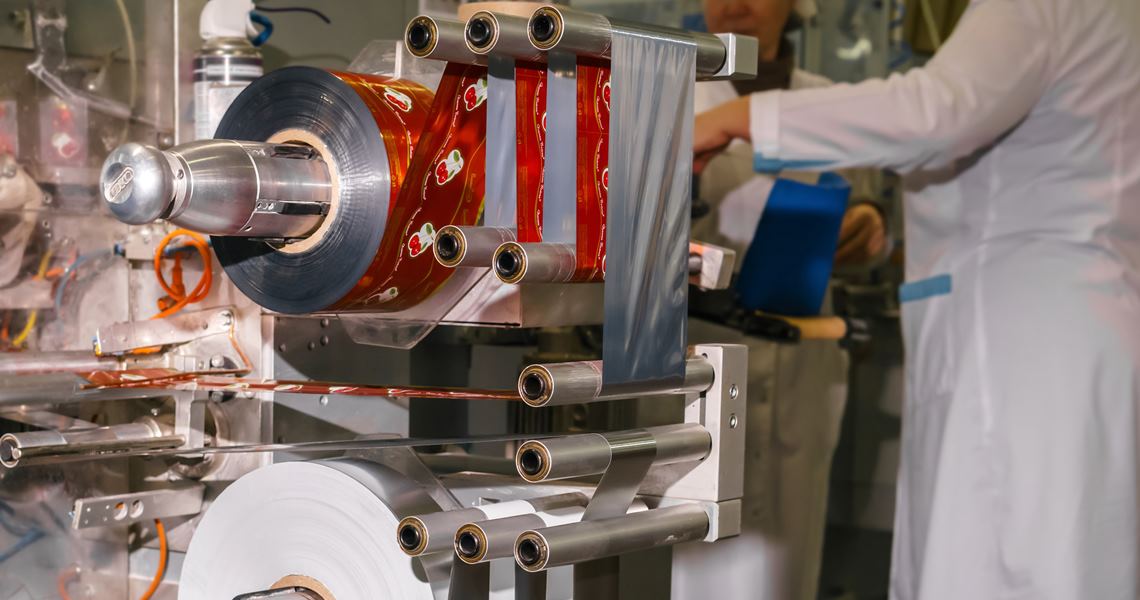

內文說明了因各大晶圓廠加速佈局先進製程,連帶的使更下游的再生晶圓廠也增加需求,所謂「再生晶圓 reclaim wafer」並非是將不良品再製利用,而是將用於製程監控(Monitor wafer)及檔片(Dummy wafer)用的晶圓,回收加工、重複使用,以達到縮減成本的目的,目前全球半導體大廠多數選擇外包,也有一些中系企業設置自有再生晶圓部門。

前一次再生晶圓廠大幅擴廠,約在2014-2015年,之後需求就放緩,直到2018才又回溫,現在相關的業者又計劃開始增加資本支出,台廠的部份,有昇陽半及中砂,皆有擴增新產能的計劃。

不過這篇Memo主要想追蹤的並不是再生晶圓廠,正如上一段所言,上一次相關廠商擴廠的動作後,卻馬上面臨客戶需求大減,當然我不敢說這次一定會發生一樣的情況,但有時整體需求的變化非常快速,即使是廠商自己也無法做很完整的評估,所以我個人比較關心在旁邊賣工具的公司,也就是相關的設備廠,因為如果連下游的再生晶圓產線都在評估要增加產能,那麼表示上游的晶圓代工也已經是需求滿載,所以個人挑了幾家設備來做為後續的追蹤觀察標的,看是否能跟上這波的景氣擴張腳步,但特別要提醒一下,有些公司近期已經飆漲了一大段了,

弘塑(3131)

主要供應後段濕式製程設備,主要產品有酸槽、單晶片旋轉機台及化學品,弘塑的產品可以用在再生晶圓等低製程要求的市場上,應該是最貼近這篇新聞的廠商,這點值得注意,不過營收已經開始在成長,近四個月(2019.7-10)的YoY都在50%以上,造成了股價由低點上來也有近50%的漲幅了。

辛耘(3583)

產品分為代理及自製,代理設備主要為半導體前段製程、面板及LED設備,約佔50%,但毛利不高,只有30%左右,自製設備則為後段濕式製程設備,約佔40%營收,毛利較高,另外本身也有再生晶圓的產能,佔營收10%左右,因此自製設備的出貨數量成為影響毛利的重大關鍵,最近因中國廠商停止設廠,對辛耘的營收造益影響,近二個月(2019.9-10)營收都有-40%的衰退,股價也相對弱勢許多。

京鼎(3413)

產品為半導體、LCD及LED設備及系統整合,營收佔比為半導體設備(65%)及自動化設備(30%),最大客戶是美商應材,佔了60%的營收,今年應材的表現不佳,所以設備支出都下滑,連帶造成京鼎今年的營收也都不好,(順帶一提,我的另一支觀察股千附也是受應材的影響,蓋好新廠但貨出不去),之前其他的新聞內容也有提到,今年Q4對比之前的低基期,會是今年的高峰,但這主要來自於自動化設備的出貨,主力業務半導體設備仍尚未好轉,需要繼續觀察。

如果各位覺得文章有所幫助, 也可以到我的專頁參考其他文章

https://www.facebook.com/modifiedValue/

內文說明了因各大晶圓廠加速佈局先進製程,連帶的使更下游的再生晶圓廠也增加需求,所謂「再生晶圓 reclaim wafer」並非是將不良品再製利用,而是將用於製程監控(Monitor wafer)及檔片(Dummy wafer)用的晶圓,回收加工、重複使用,以達到縮減成本的目的,目前全球半導體大廠多數選擇外包,也有一些中系企業設置自有再生晶圓部門。

前一次再生晶圓廠大幅擴廠,約在2014-2015年,之後需求就放緩,直到2018才又回溫,現在相關的業者又計劃開始增加資本支出,台廠的部份,有昇陽半及中砂,皆有擴增新產能的計劃。

不過這篇Memo主要想追蹤的並不是再生晶圓廠,正如上一段所言,上一次相關廠商擴廠的動作後,卻馬上面臨客戶需求大減,當然我不敢說這次一定會發生一樣的情況,但有時整體需求的變化非常快速,即使是廠商自己也無法做很完整的評估,所以我個人比較關心在旁邊賣工具的公司,也就是相關的設備廠,因為如果連下游的再生晶圓產線都在評估要增加產能,那麼表示上游的晶圓代工也已經是需求滿載,所以個人挑了幾家設備來做為後續的追蹤觀察標的,看是否能跟上這波的景氣擴張腳步,但特別要提醒一下,有些公司近期已經飆漲了一大段了,

弘塑(3131)

主要供應後段濕式製程設備,主要產品有酸槽、單晶片旋轉機台及化學品,弘塑的產品可以用在再生晶圓等低製程要求的市場上,應該是最貼近這篇新聞的廠商,這點值得注意,不過營收已經開始在成長,近四個月(2019.7-10)的YoY都在50%以上,造成了股價由低點上來也有近50%的漲幅了。

辛耘(3583)

產品分為代理及自製,代理設備主要為半導體前段製程、面板及LED設備,約佔50%,但毛利不高,只有30%左右,自製設備則為後段濕式製程設備,約佔40%營收,毛利較高,另外本身也有再生晶圓的產能,佔營收10%左右,因此自製設備的出貨數量成為影響毛利的重大關鍵,最近因中國廠商停止設廠,對辛耘的營收造益影響,近二個月(2019.9-10)營收都有-40%的衰退,股價也相對弱勢許多。

京鼎(3413)

產品為半導體、LCD及LED設備及系統整合,營收佔比為半導體設備(65%)及自動化設備(30%),最大客戶是美商應材,佔了60%的營收,今年應材的表現不佳,所以設備支出都下滑,連帶造成京鼎今年的營收也都不好,(順帶一提,我的另一支觀察股千附也是受應材的影響,蓋好新廠但貨出不去),之前其他的新聞內容也有提到,今年Q4對比之前的低基期,會是今年的高峰,但這主要來自於自動化設備的出貨,主力業務半導體設備仍尚未好轉,需要繼續觀察。

如果各位覺得文章有所幫助, 也可以到我的專頁參考其他文章

https://www.facebook.com/modifiedValue/

理財工具推薦

下載Money錢 - 理財知識隨身讀APP

提供最優質的財經文章、影音

1.股市、保險、房地產,掌握最新財經動態 2.專家、名人駐站,提供深度產業分析 3.課程、影音專區,讓動手深度學習 下載【Money錢 - 理財知識隨身讀】,提前預約財富自由!