稅率

,

台商

,

中美貿易戰

,

股利所得

,

海外所得

,

不動產

,

所得稅

稅率

,

台商

,

中美貿易戰

,

股利所得

,

海外所得

,

不動產

,

所得稅

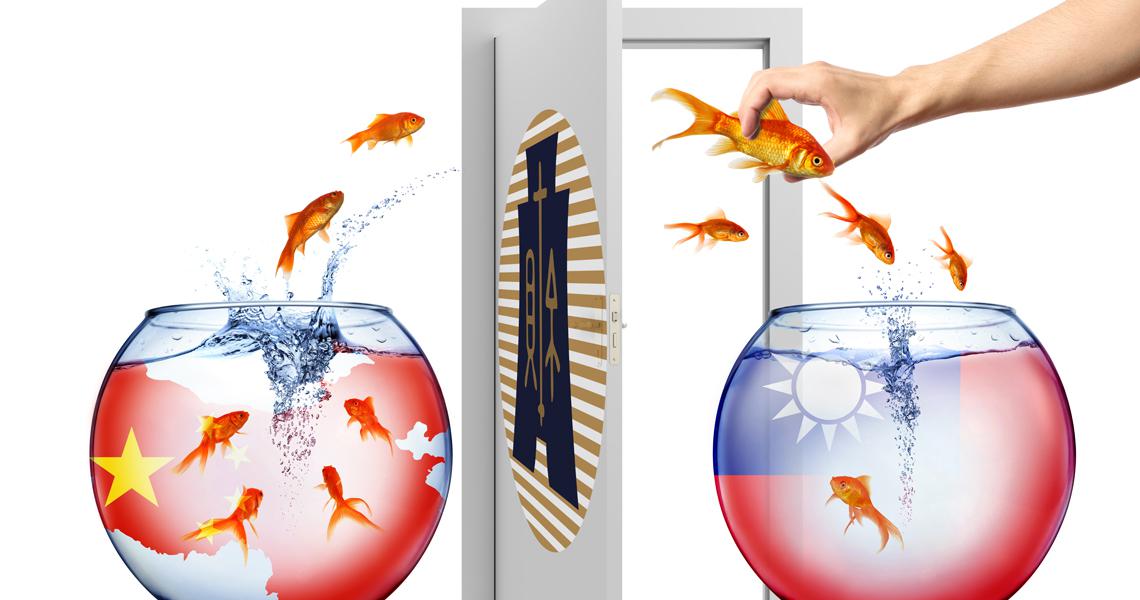

中美貿易戰方興未艾,越來越多台商企業或幹部決定返台打拼,紛紛將資金匯回台灣,卻又擔心會被政府課稅。境外資金回台該注意哪些事,會產生稅務相關的問題嗎?

案例說明

攜資金返台定居 擔心被課稅

王董事長自2008年起前往深圳設廠,另在上海設立公司並購屋居住,因考量中美貿易戰衝擊,以及當地環保法規趨嚴,加上有意回台定居退休,考慮將部分資金匯回台灣預做規劃。另一位張副總經理受僱於上海的某家中國企業,因為公司營運策略與組織改變,也考慮回台另謀他職,但煩惱要如何把當地銀行帳戶內的錢轉回台灣。

王董事長與張副總私人情誼深厚,某日在上海相約吃飯,聊起將資金匯回台灣的事情,彼此分享聽聞過的方法,但總覺得不安心,有意請教專家,看能否順利進行,同時少繳一些稅。

近年來因中美貿易戰衝突持續,加上反避稅制度的施行,讓不少在外打拼的台商考慮將事業轉回台灣、甚至返台定居,但也擔心移轉資金過程是否會產生稅務問題。

森懋會計師事務所林心瀠會計師表示,境外資金匯回台灣,要先把握兩個原則,首先,匯回資金屬於「所得」才須課稅;其次,所得如果超過核課期間,並不會被課徵所得稅。說明如下:

原則1

匯回資金是「所得」

才需要繳稅

現行所得稅制僅針對「所得」課稅,若資金屬於投資海外事業本金、海外財產交易本金、海外借貸等,都不屬於所得稅課稅範圍。

案例中的王董事長,可以自行辨認想匯回台灣的資金來源為何,並提供來源證明文件供稽徵機關參考。證明文件如:投資海外事業可提供經濟部投資審議委員會核准文、投資匯款證明,海外財產交易本金可提供原購買財產的契約書、資金匯款證明等。

原則2

7年前的海外所得

不會被課稅

依稅捐稽徵法規定,核課期間最多7年。假如王董事長想匯回台幣1,000萬元,主張800萬元是購買國外不動產的本金,200萬元是2001年時出售不動產獲利所得(皆須提供相關證明)。雖然200萬元來源屬於所得部分,但因為早已超過核課期間,所以也不必課徵所得稅。

但以在中國企業任職的李總經理情況而言,想要匯回台幣500萬元,其來源是2013年至2016年中國企業發給的薪資所得,就須提供薪資所得證明文件,按各年度當時的個人綜合所得稅率計算所得稅,且在稽徵機關調查前先自動補報、補繳稅款,可僅加計利息、免處罰各年度未申報之罰鍰。

中國來源所得

與其他地區稅率不同

案例中的兩人賺的都是人民幣,不過林心瀠提醒,「中國來源所得」與「非中國來源所得」稅率不同,台商企業或幹部無論在中國或東南亞發展,都需要針對地區差異留意稅額算法。

中國來源所得要併入個人綜合所得稅總額課稅,目前稅率是5%~40%,須看所得金額落在哪一個課稅級距內,已在中國繳納的所得稅可以減除。非中國來源所得,即除了中國以外的其他海外所得(包含香港、澳門),則適用所得基本稅額條例,稅率是20%。

由於近期許多台商想匯回台灣的金額都較為龐大,林心瀠指出,如果屬於中國來源所得,過去最高還可能課徵到40%的稅金,造成許多台商卻步,不利於資金回台,因此今(2019)年8月15日施行的「境外資金匯回管理運用及課稅條例」優惠措施,台商與幹部有需要加以了解(相關辦法詳見財政部「境外資金匯回專法專區」https://bit.ly/2KwbhWZ)。

要特別留意的是,新條例的優惠稅率僅限於條例施行日起2年內申請,也就是到2021年8月中截止,且得在核准期限內將資金匯回專戶,所以台商若有匯回資金的計劃,可先分辨自己的資金屬於哪種性質,再評估使用哪種稅率對自己較為有利,還要注意截止期限。

想看文中圖表和更多精彩內容,請鎖定 2019年12月號《Money錢》

理財工具推薦

下載Money錢 - 理財知識隨身讀APP

提供最優質的財經文章、影音

1.股市、保險、房地產,掌握最新財經動態 2.專家、名人駐站,提供深度產業分析 3.課程、影音專區,讓動手深度學習 下載【Money錢 - 理財知識隨身讀】,提前預約財富自由!