升息

,

通膨

,

央行

,

貨幣政策

,

寬鬆政策

,

緊縮政策

升息

,

通膨

,

央行

,

貨幣政策

,

寬鬆政策

,

緊縮政策

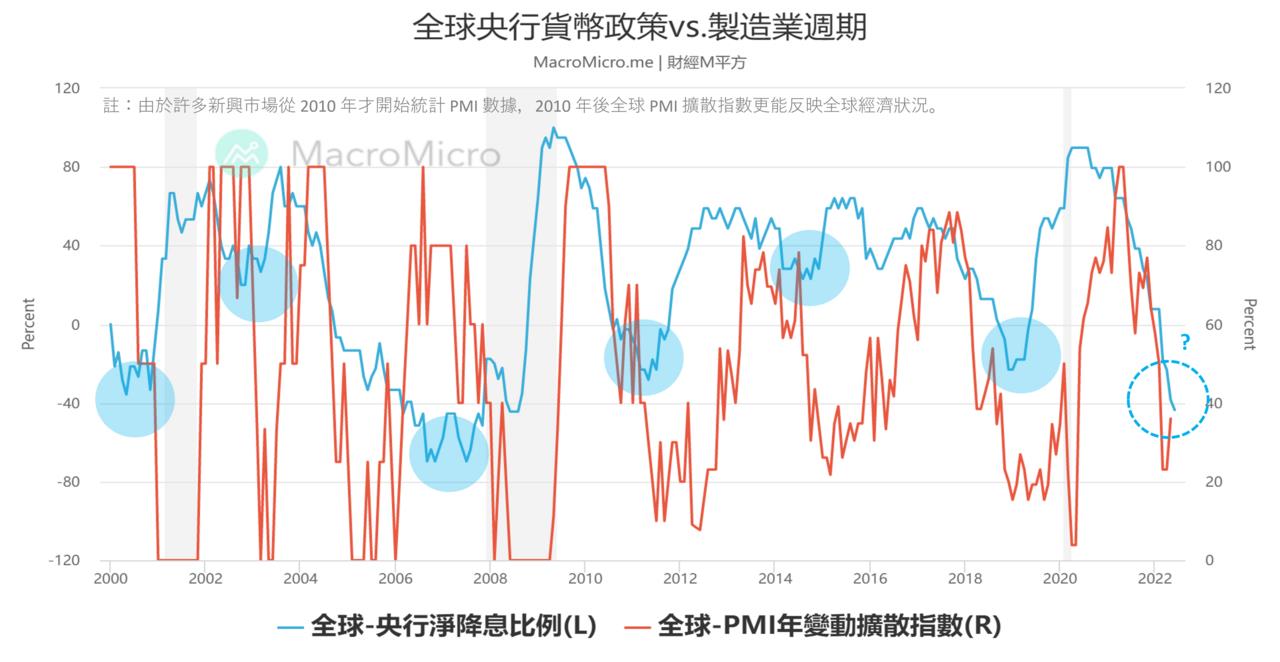

今年以來,全球各地通膨嚴峻,也使得各國央行開啟史無前例的緊縮週期,一改過去兩年的貨幣政策大放水的資金環境。除了 聯準會 於 6 月利率決策會議意外升息 3 碼並調升點陣圖外,歐洲央行也將在今年結束負利率、新興市場國家更早在去年起就進行大規模的升息。本月以來澳洲、印度、美國、瑞士、英國、台灣、巴西、阿根廷、卡達、阿聯、巴林、沙烏地阿拉伯、科威特皆相繼調升利率,創下 2007 年以來全球最大的升息潮。然而與此同時,機構不斷下修經濟成長預期,製造業 PMI 持續走弱,央行貨幣政策的調控與經濟週期究竟有何關聯性?

一、指標定義

- 全球 PMI 年變動擴散指數 :計算世界各國 PMI 年變動率大於或等於 0 的比例,此數值越高,則代表越多的國家製造業處於上行階段,經理人對於經濟前景感到樂觀。

- 全球央行淨降息比例 :分別計算各國央行最後一次貨幣政策是採取降息,或是升息的比例,並將兩者相減所得,此數值越高,則反應各國央行採取寬鬆政策的比例較多,反之,當數值越低,也代表採取緊縮政策的央行比例較高。

二、央行貨幣政策與製造業關係為何?

從本圖可以發現到,全球央行的利率走勢與 3 ~ 4 年的製造業週期變動亦步亦趨。

製造業上行階段,景氣熱絡帶動物價攀升 :

製造業處於上行階段時,新增訂單絡繹不絕,企業大量招募勞工以擴大生產力,經理人對於未來前景感到樂觀,此時全球 PMI 年變動擴散指數處於高檔,推升物價走勢。故而當全球 PMI 年變動擴散指數處於高點,往往為了避免通膨也開始對實質購買力、薪資產生壓力,迫使央行多在此時轉向升息,透過減少貨幣基數的方式壓抑需求端,希望使通膨順利回落。

製造業下行階段,央行抗通膨升息壓抑需求 :

隨著各國央行的緊縮政策將使銀行端放貸意願降低,企業融資成本上升,市場上流通資金漸趨緊縮,企業新增訂單開始出現下滑,此階段經理人開始對未來前景感到壓力, 全球 PMI 年變動擴散指數 逐漸邁入下降週期,央行的緊縮政策終將使經濟活動受到抑制,從而帶動通膨的回落。最後,當通膨緩解、景氣築底,經理人悲觀預期來到頂點時,央行也會在此轉向,復而採取寬鬆政策以釋放流動性至市場,製造業重新回到上行週期,如此反覆循環。

而從圖中,我們也可以看見,其實央行降息比例落底轉向的時點(升息國家開始降低的時點),往往領先製造業擴散指數落底的時點,因此我們可以從這張圖,去概略觀察製造業可能落底的時點會出現在何時。

三、現況分析:2007 年以後全球最大升息潮

自疫情爆發以來,各國央行紛紛採行寬鬆政策以支撐景氣,大量資金被釋放至市場端,帶動需求報復性的回升。然而因為疫情導致全球發生罕見的供應鏈瓶頸,許多生產線出現斷鏈情況,隨後今年初又爆發俄烏戰爭,兩大能源、原物料輸出國的供應銳減對供給端形成衝擊。供需的失衡導致各國在今年必須應對更加嚴峻的通膨危機,央行也逐漸進入新一輪升息循環。

從圖中可見:目前 全球央行淨降息比例 28.21,為 2007/6(15.15)以來最低水平,顯示市場資金正處於 15 年來最為緊縮情況。最新全球 PMI 年變動擴散指數 36,亦尚處持續下行階段。

2022 年全球通膨危機迫使各國央行實施緊縮性貨幣政策,此刻我們正經歷 2007 年以後全球最大規模升息潮, 全球 PMI 年變動擴散指數 的連續滑落顯示經理人對於經濟前景的擔憂愈趨濃烈。從上述可知,全球央行淨降息比例會領先全球 PMI 年變動擴散指數落底,而此刻各國通膨仍屬嚴峻,預期各國央行緊縮政策也將持續,需靜待通膨受到壓抑,央行政策轉向之後,便是製造業進入新一輪擴張週期的時刻。

更多好文推薦給你:

- 升息、高通膨已成定局,投資就要換腦!基金經理人曝3大重點,幫你熊市中明哲保身!

- 央行升息金融股長線看好!內行存股族必看 2 檔未上市璞玉股,有檔成功搶佔中國市場!

- 聯準會升息 2 碼又縮表!資產負債回到疫情前,竟要 50 個月以上? 1 張圖秒懂 Fed 規劃重點!

- 升息、縮表力道可能加大…變數仍多,台股反彈行情將受限?專家:不要跟 Fed 對抗

- 升息循環啟動,市場不斷震盪…沒時間研究股票、看盤怎麼辦?專家:用1工具,輕鬆賺進長期獲利

錢雜誌APP上線啦!快下載你的隨身理財寶典:https://emagazine.page.link/AtYg

本文由財經M平方授權轉載

(圖:shutterstock,僅為示意 / 本文內容純屬參考,並非投資建議,投資前請謹慎為上)

理財工具推薦