綠能

,

京城銀

綠能

,

京城銀

大同集團旗下子公司綠能 清算解散

最近再度有公司清算解散了,因財務陷入困境,大同集團旗下子公司綠能於 7/15 晚間發佈重大訊息,宣佈清算解散,預計 8/15 開始資遣 284 名員工,金管會指出,綠能公司對 6 家銀行有欠款,合計債權餘額共 36.33 億元,且超過 5 成沒有擔保品,金管會預估可能損失達 14.54 億元。

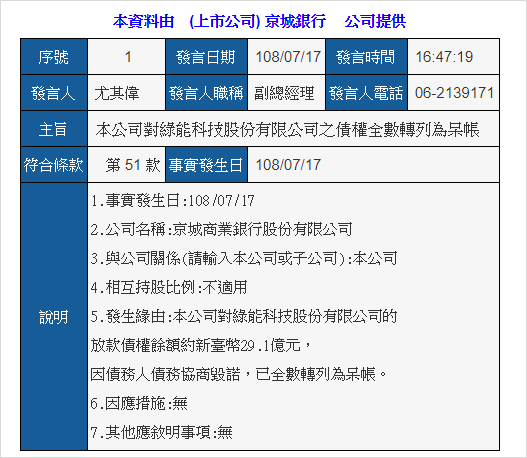

本次綠能倒帳事件,踩雷的銀行包括有:京城銀行、華南銀行、台灣銀行、兆豐銀行、彰化銀行和安泰銀行,其中京城銀(2809) 為最大債權銀行,債權金額 29.1 億元,已全數轉列為呆帳。後續該怎麼看京城銀(2809) ? 為今天專欄文章要和您分享的。

(圖片來源:公開資訊觀測站)

債權金額 29 億元,但實際損失不會那麼高

雖然京城銀(2809) 對綠能公司債權金額高達約 29 億元,但因京城銀(2809) 手中持有不動產、機器設備、股權等擔保物,因此實際損失並不會那麼高、達29億元。

目前以投資人的角度而言,最大的疑慮應是:綠能所屬的太陽能產業,算是夕陽產業,標售廠房、機具這些擔保品,回收價值會有多少?而據國內法人以擔保品的價值預估,預計最終大約會有 7~8 億元的實際損失。

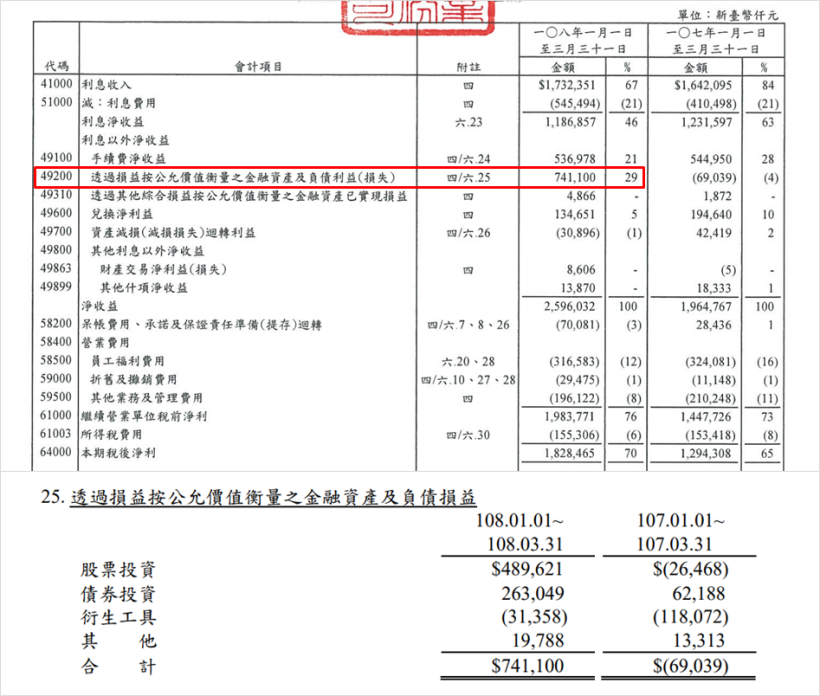

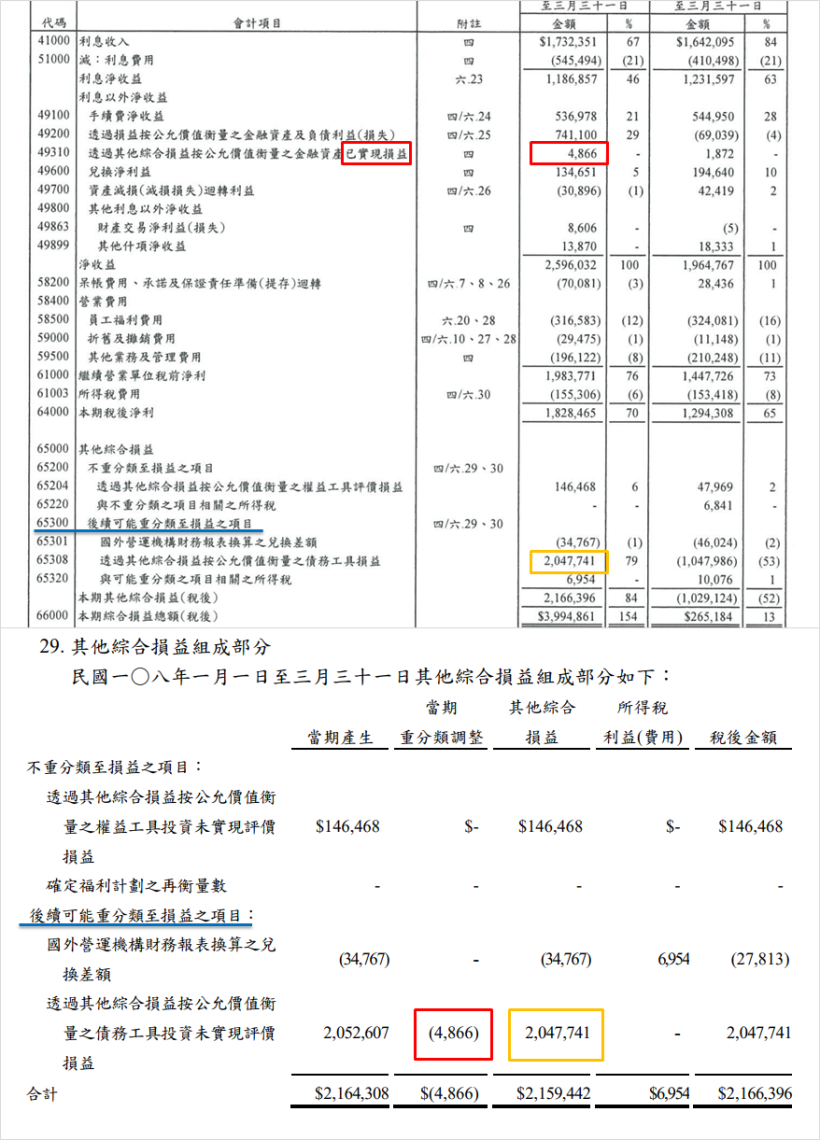

事實上,京城銀(2809) 獲利結構中除了淨利息收益外,有很大一部分來自於投資操作的損益。從 2019Q1 的單季損益表觀察,「透過損益按公允價值衡量之金融資產及負債利益(損失)」金額為 7.41 億元,大約佔了稅前淨利數 19.83 億元的 37.36%。其中股票投資貢獻 4.89 億元,債券投資貢獻 2.63 億元,衍生工具及其他,合計小幅虧損 0.11 億元,

( 圖片來源 : 京城銀 Q1 季報 P6、P43 )

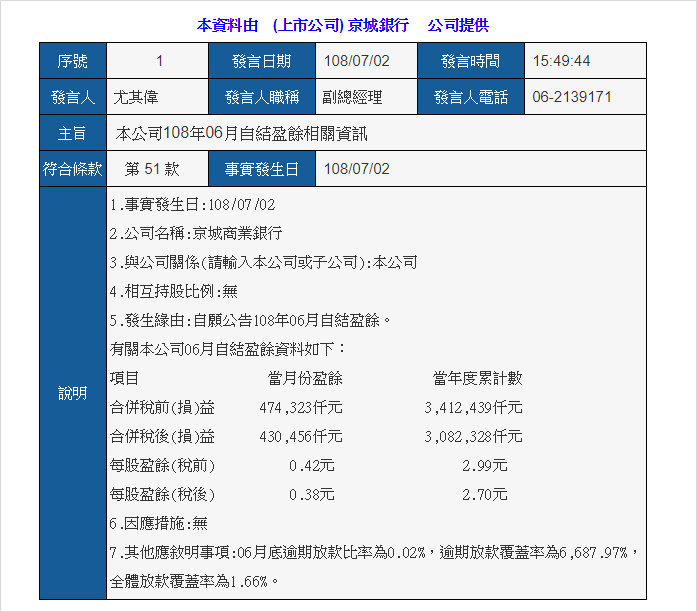

雖有發生綠能倒帳利空,但京城銀(2809) 上半年本身獲利表現並不低迷。累計今年 1 至 6 月,京城銀(2809) 稅後淨利 30.82 億元,年增 31.8%,稅後 EPS 達 2.7 元

(圖片來源:公開資訊觀測站)

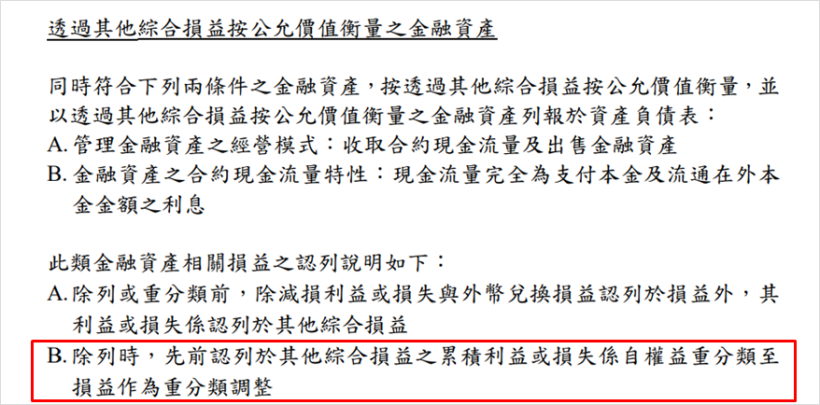

「其他綜合損益按公允價值衡量之債務工具損益」進階拆解

另外,在損益表的「其他綜合損益」項下,「其他綜合損益按公允價值衡量之債務工具損益」金額達 20.47 億元。此部分的 20.47 億元,並不會直接認列到當期 EPS 當中,不過若當債券除列時,先前累積的損益數會重分類、認列至當期淨利數之中。

此部分有點複雜,進一步看以下拆解:

( 圖片來源 : 京城銀 Q1 季報 P18 )

首先,看到京城銀 Q1 損益表當中,「透過其他綜合損益按公允價值衡量之債務工具損益」為 2,047,741 仟元,搭配財報附註說明中「其他綜合損益組成部分」這欄資訊做觀察,「透過其他綜合損益按公允價值衡量之債務投資未實現評價損益」,當期產生 2,052,607 仟元,扣除減項重分類調整數 4,866 仟元後,即是 2,047,741 仟元。而這重分類調整的 4,866 仟元,即是已實現損益、會認列進入當期淨利數當中。

進階補充說明:依 IFRS 9 第 B5.7.1 段規定,「透過其他綜合損益按公允價值衡量之權益工具投資」,原認列於其他綜合損益中之累積利益或損失,後續不得移轉至損益,惟企業可於權益內移轉累積利益或損失。而從京城銀的損益表觀察,其他綜合損益即有明確分別列示,「不重分類至損益之項目」及「後續可能重分類至損益之項目」。

因此,若上市櫃、未上市櫃股票投資,是用「透過其他綜合損益按公允價值衡量之權益工具投資」做認列,後續就不會再移轉至損益、計進 EPS 當中。

( 圖片來源 : 京城銀 Q1 季報 P6、P47 )

降息與京城銀獲利關係

對京城銀(2809) 獲利結構與投資損益認列有概念後,接著要討論「降息」與京城銀獲利之間的關係。從京城銀(2809) 2019/5/28 的法說會簡報中,可看出截至 2019Q1,京城銀(2809) 國內債券投資金額為 424.07 億元,海外債券投資為 12.56 億美元,因經濟景氣不確定性高,美國聯準會態度轉為鴿派,未來降息機率高,由於利率與債券價格是呈反向關係,市場利率走低,債券價格上升、應有助於京城銀持有債券的未實現收益數提升。

因此,預期除了認列於「透過損益按公允價值衡量之金融資產」的債券可挹注淨利,若京城銀(2809) 於 Q3 有除列「認列於其他綜合損益」的債券投資部位,來自於其他綜合損益的重分類調整數,將可貢獻到 Q3 淨利 ( 助 EPS 提升 )。

( 圖片來源 : 京城銀 2019/5/28 法說會簡報 )

♞ 後勢看法結論

綠能倒帳事件是京城銀(2809) 的已知利空,後續擔保品標售回收價值不要與市場預期落差太大,此利空對股價影響,應會出盡。而京城銀(2809) 的實質獲利表現與股市、債市有很大關聯性,獲利結構與其他國內銀行較為不同。筆者認為,台股指數應可作為京城銀(2809) 獲利能力的觀察指標。

債市方面,建議可觀察 Vanguard 全世界債券 ETF (BNDW.US) 的走勢,依筆者個人研究心得,京城銀(2809) 就像是銀行 + 共同基金的結合體。

最後,截取京城銀(2809) 季報中的敏感度分析,供讀者參考:

( 圖片來源 : 京城銀 Q1 季報 P91 )

理財工具推薦