闕壯玟

,

股市

,

法人

,

投信

闕壯玟

,

股市

,

法人

,

投信

跟著三大法人,比較容易賺錢嗎?

跟隨三大法人的籌碼,真的容易賺錢嗎?不久之前,前後分別介紹了外資、自營商,還沒看過的可以先去複習一下。

外資篇 ↓↓↓

「外資買,我就買」,這樣不可能賺錢!跟單要挑『這 2 家分點』...

自營商篇 ↓↓↓

「自營商」買進後,股價通常會... 他們的買單能跟嗎?『這 4 點』告訴你!

正好時間已經接近季底,這次介紹的最後一位法人「投信」,在文章的末端將一同整理出「投信作帳股」的清單,那麼,今天針對投信分割出 4 個主題,分別是:

1. 投信的操作風格、習性

2. 時常交易的標的性質

3. 投信的單能跟嗎?

4. 投信季底、年底作帳行情

1. 投信的操作風格、習性

追求「相對報酬」,喜好波段操作

與自營商一樣,投信為台灣本土資金,同屬內資,但是兩者的操作風格、習性天差地遠。

因為投信受限於「最低持股水位」的法規,這導致就算大盤在大跌,最低也還是必須持有七成的部位,所以只要賠的比較少,績效贏過大盤就算贏,當然他們也會追求自己勝過多數的同業,角逐頂尖基金經理人的地位,這點與自營商追求的「絕對報酬」就相當不同。

在投信的競爭裡,也會出現為了搶第一而模仿的動作,當市場的某一族群或某檔股票大漲特漲,經理人會害怕別人早已持有,自己的績效落後,所以採取追價,被迫買進股票,導致股價越漲越高。

那,投信有自營商的那種超級嚴格的「資金控管」或「紀律」嗎?當然還是有,只是不到自營商那麼嚴格罷了,這點也顯現在交易風格上,舉例來說:自營商秉持著嚴格的資金控管「賺取快錢」,所以在買賣股票都是短進短出,可接受虧損程度極小。

而投信如果不是拚季底或年底的績效,操作股票的週期就相對較長,可接受的虧損幅度也比較大,這點在股票的法人籌碼中可以輕易看出兩者的不同。

(資料來源:籌碼 K 線)

(資料來源:籌碼 K 線)

2. 為了在短期間,有效運用資金

選股目標鎖定 股性活潑的「中小型股」

這點與「自營商」相似,畢竟經理人還是有「績效壓力」,所以一檔股票也不可能放太久,那要在中、短期間繳出好成績,就仍然得以賺取「資本利得」為主,加上銀彈不如外資那麼大,不會去買股本太大、股價動很慢的權值股,「中小型股」會是投信優先選擇的目標。

投信持有股票的上限「有法規限制」,這點我在之前的文章也有寫過,所以應該不會對這點太陌生。

一檔基金對於單一個股持股比例,不得超過該基金淨值的 10%,也不得超過該公司股本的 10%(這個 10%,是基金持股比率),所以無法像投資人,想買多少就買多少。

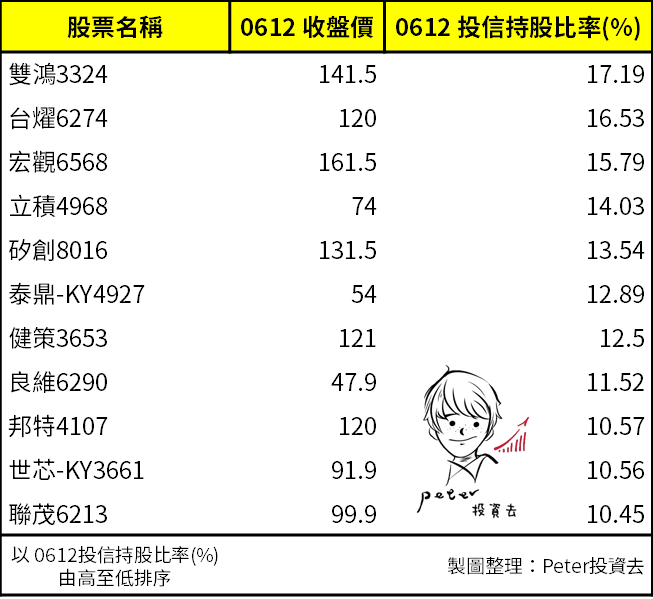

這會造成一檔股票的「投信持股比率」,來到 15% 時,很有可能隨時出現,「買盤力竭,股價反轉」,不過通常我不會等到比率到達 15% 才注意 ,只要來到 10% 就要先列為警示了。

截至 06/12 收盤,台股 1700 多檔股票,只有 11 檔投信比率超過 10%,而且最高不超過 20%,所以高投信持股比率的股票,要留意「買盤力竭」或是「由買轉賣」的風險。

(資料來源:籌碼 K 線)、(資料整理:Peter投資去)

※「基金持股比率」與「投信持股比率」是不一樣的,投信持股比率是「所有基金」持有它的比率,而法規規定的 10%,是一支基金持股比率不能超過 10%,並非是數據中的「投信持股比率」,所以才會有股票出現 投信持股比率超過 10% 以上的情況。

3. 投信的單能跟嗎?

我先幫大家再複習一次,外資、自營商的單能不能跟?

外資因為定義廣泛,背後投資者也各不相同,所以並非只要是外資買進都可以跟,而根據我自己的經驗,【台灣摩根士丹利(大摩】及【瑞士信貸】是近年來,最適合投資人跟隨的外資分點。

自營商的話,因為「短進短出」的操作風格,所以被他們買進的股票,常常今天漲、明天就跌,投資人除非能和他們在同一時間進場,否則很容易吃虧。

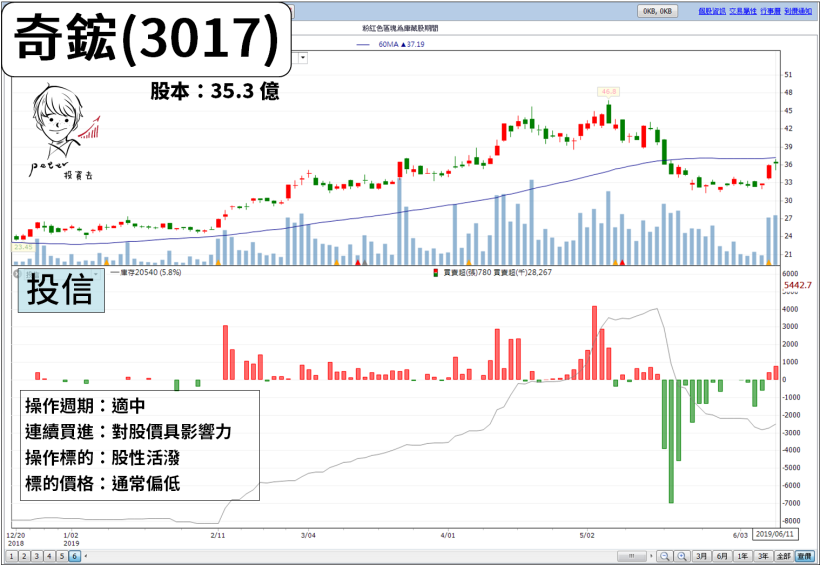

至於投信呢,投信應該算是三大法人中,最適合投資人跟隨的法人籌碼。

綜合上述所提特性,統整以下 4 點:

1. 操作週期不會太長也不會太短

2. 連續買進時,對股價具影響力

3. 操作標的股性活潑、股價不會太高

4. 晚買一兩天都還來的及

(資料來源:籌碼 K 線)

(資料來源:籌碼 K 線)

4. 為什麼會有投信作帳行情?

這 2 種股票成為「潛在作帳股」

距離季底還有 10 個交易日以上,在每個季的季底,都會出現「投信作帳」的話題,作帳的目的與績效競爭有關。

為什麼經理人這麼在意績效呢?這與能不能保住自己的飯碗有關,而且只要擠進前 5 甚至前 3 名,就能獲得可觀的獎金或是被挖角,這也是他們為什麼這麼拚命的原因。

接近季底,經理人會用盡方法或結合其他主力,專攻某些股票來做衝刺,有 2 種股票會成為他們拉抬的目標。

1. 衝刺績效,集火中、高持股水位標的

因為所剩時間已經不多,而且都已經說是「衝刺績效」,所以不可能再去慢慢佈局零部位,或是少量部位的股票,而是專攻早就已經持有中、高比率的既有部位。

2. 投信藏有王牌,決定勝負關鍵

為了讓自己的績效脫穎而出,一般投信都會藏有王牌,這些王牌不太會出現在公布的前 10 檔股票,只在關鍵作帳時用力衝刺,這類是決定勝負的關鍵之一,但我們一般人要揪出這種股票很難,所以接著要找的潛在作帳名單就不包含此類。

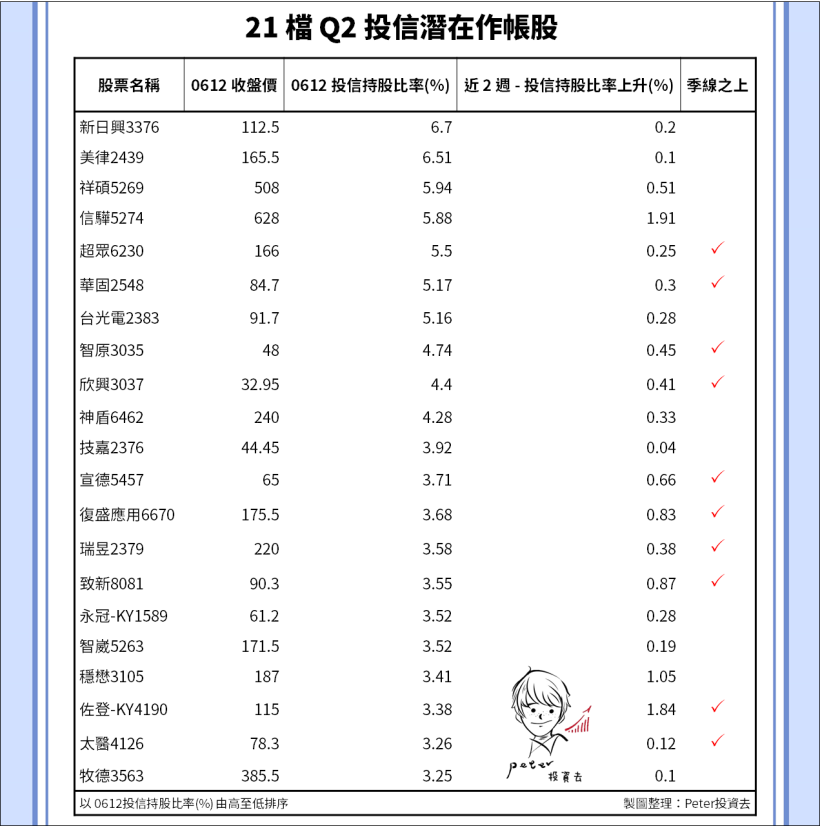

利用「持股比率 + 近期上升」

整理出 21 檔『投信潛在作帳股』

依據以上特性,整理「投信潛在作帳股名單」,找尋投信持股比率落在 3%~7%、近 2 週投信持股比率合計持續上升的股票,06/12 收盤後,符合條件檔數有 21 檔,如下表。

(資料來源:籌碼 K 線)、(資料整理:Peter投資去)

結語

投信的操作風格、習性與所選標的,使投信成為三大法人中最適合投資人跟單的對象,甚至佈局週期、作價過程也不會拉到太長讓投資人等不下去。

只是在跟單上,也不要一味的全盤接受,股票的實際狀況也必須納入衡量,獲利的要素:選股、選時缺一不可,選股這步做對了,獲利相對容易,但如果敗在選時,依然會賠錢。

最後,如果你真的想跟著投信的籌碼,那麼投信受到法規限制的地方也一定要了解,像本文中提到的持股比率上限及持股最低水位,要是連這個都不了解,後面的就都不用談了。

Peter投資去

點擊加入 → FB 社團(一、三、五分析籌碼異常股)

點擊按讚 → FB 粉專(不定時發布新手教學文章)

理財工具推薦

下載Money錢 - 理財知識隨身讀APP

提供最優質的財經文章、影音

1.股市、保險、房地產,掌握最新財經動態 2.專家、名人駐站,提供深度產業分析 3.課程、影音專區,讓動手深度學習 下載【Money錢 - 理財知識隨身讀】,提前預約財富自由!